- Как правильно заполнить налоговую декларацию для получения вычета?

- Размер налогового вычета при совместной собственности и долевой ипотеке

- Документы на возврат налога супругами

- Кто может получить налоговый вычет?

- Как супругам распределить вычет на проценты по ипотеке

- Как оформить налоговый вычет супругам

- Какие потребуются документы

Ипотечные кредиты позволяют многим семьям исполнить мечту о собственном жилье. При этом налоговый вычет по процентам за ипотеку является важным аспектом для супругов-созаемщиков. Но как правильно оформить налоговую декларацию и получить вычет? Какие документы потребуются и как распределить размер вычета при совместной собственности и долевой ипотеке?

Особенности получения налогового вычета по процентам за ипотеку могут вызвать определенные вопросы у супругов. Во-первых, важно определить, кто из супругов является собственником основной доли ипотечной собственности. В большинстве случаев это будет человек, чье имя указано в договоре ипотеки. При этом, даже если один из супругов является собственником более низкой доли основной ипотечной собственности, он также может получить налоговый вычет.

Как правильно заполнить налоговую декларацию для получения вычета?

- Определите размер вычета. Для этого необходимо знать сумму процентов, уплаченных за год по ипотеке. Размер вычета составляет 13% от этой суммы. Например, если в течение года вы заплатили 200 000 рублей процентов по ипотеке, то вычет составит 26 000 рублей.

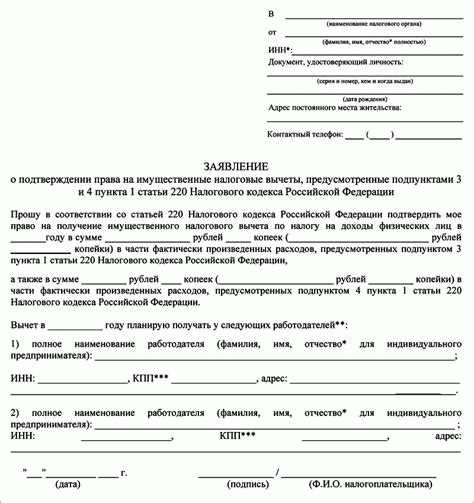

- Соберите необходимые документы. Для оформления вычета по процентам за ипотеку вам понадобятся следующие документы:

- Договор купли-продажи на квартиру или дом;

- Договор займа или ипотеки с указанием процентной ставки;

- Свидетельство о регистрации права собственности на недвижимость;

- Справка из банка о сумме уплаченных процентов;

- Справка из бухгалтерии о доходах и расходах;

- Копии платежных документов;

- Паспортные данные супругов.

- Распределите вычет между супругами. Если у вас супруги-созаемщики, то вы можете самостоятельно решить, каким образом распределить вычет между собой. Это может быть распределение в равных долях или в пропорции, соответствующей доле каждого супруга в собственности.

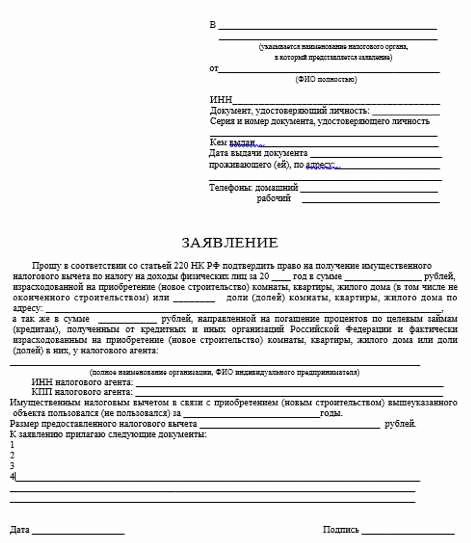

- Заполните налоговую декларацию. В налоговой декларации необходимо указать сумму вычета по процентам за ипотеку в соответствующем разделе. Также укажите размер дохода и сумму налога, подлежащую уплате без учета вычета. Заполняя декларацию в интернете через систему электронного декларирования, следуйте инструкциям на сайте налоговой службы.

- Получите возврат денег. После заполнения и отправки налоговой декларации вам будет начислен налоговый вычет. Эти деньги могут быть перечислены вам на счет в банке или выплачены чеком по почте.

Заполнение налоговой декларации для получения вычета по процентам за ипотеку при совместной собственности и долевой может считаться сложной процедурой. Правильное оформление документов и заполнение декларации поможет вам получить максимальный вычет и избежать возможных проблем с налоговой службой.

Размер налогового вычета при совместной собственности и долевой ипотеке

Для получения налогового вычета по процентам за ипотеку при совместной собственности и долевой ипотеке, супругам потребуются правильно оформленные документы и поданные налоговые декларации.

Особенности получения налогового вычета при совместной собственности и долевой ипотеке заключаются в том, что супруги должны правильно распределить основной ипотечный долг и проценты между собой, чтобы получить максимальный размер вычета.

Какие документы потребуются для получения налогового вычета?

- Договор купли-продажи недвижимости;

- Договор долевого участия в строительстве;

- Договор ипотеки;

- Справка банка об уплаченных процентах по ипотечному кредиту;

- Документы, подтверждающие право на вычет, такие как свидетельства о браке и документы о детях (если есть);

- Наименование банка и его реквизиты.

Как оформить налоговый вычет по процентам за ипотеку?

- Супругам необходимо указать в налоговой декларации информацию о купле-продаже недвижимости или долевом участии в строительстве;

- Указать информацию о полученном ипотечном кредите: сумма кредита, процентная ставка, срок кредита;

- Внести информацию о процентах, уплаченных по ипотеке за отчетный финансовый год;

- Приложить к декларации справку банка об уплаченных процентах по ипотечному кредиту;

- Заполнить документы о праве на налоговый вычет, включая свидетельства о браке и документы о детях;

- Подать налоговую декларацию в налоговый орган.

Размер налогового вычета по процентам за ипотеку при совместной собственности и долевой ипотеке зависит от множества факторов, таких как сумма кредита, процентная ставка и платежи по кредиту. Чтобы определить точный размер вычета, рекомендуется обратиться за консультацией к специалисту или в налоговую инспекцию.

Однако, в целом, супруги могут рассчитывать на получение налогового вычета по процентам за ипотеку, что позволит им сэкономить значительную сумму денег при погашении ипотечного кредита.

Документы на возврат налога супругами

Для получения налогового вычета по процентам за ипотеку при совместной собственности и долевой, супругам-созаемщикам потребуются определенные документы. Ниже приведены основные документы, которые могут потребоваться для правильного заполнения налоговой декларации и получения возврата налога:

- Свидетельство о браке — документ, подтверждающий официальные отношения супругов.

- Договор ипотеки — документ, подтверждающий факт взятия кредита на приобретение жилой недвижимости.

- Документы о доходах — справка с места работы, выписки из банковских счетов, налоговые декларации и другие документы, подтверждающие доходы супругов за отчетный период.

- Документы о платежах по ипотеке — выписки из банковских счетов или квитанции об оплате процентов по ипотеке.

- Договор о долевой собственности — если жилье приобретено по долевой собственности, потребуется договор, подтверждающий долю каждого супруга.

Особенности получения налогового вычета по процентам за ипотеку могут зависеть от региона и законодательства, поэтому рекомендуется обратиться к налоговому консультанту или специалисту по налоговым вопросам для более точной информации и инструкций.

Кто может получить налоговый вычет?

Для получения налогового вычета по процентам за ипотеку в случае совместной собственности и долевой, необходимо быть супругами-созаемщиками. Имея общую ипотечную долговую нагрузку, такие супруги могут оформить налоговый возврат, включающий в себя размер налогового вычета по процентам за ипотеку. Для этого потребуются определенные документы и правильное заполнение налоговой декларации.

Основные особенности получения налогового вычета по процентам за ипотеку при совместной собственности и долевой:

- Супруги-созаемщики должны быть налоговыми резидентами России и платить налог на доходы физических лиц (НДФЛ);

- Налоговый вычет по процентам за ипотеку получается только по кредитам, взятым на приобретение или строительство жилых помещений, а также на улучшение их жилищных условий;

- Супруги-созаемщики, декларирующие налоговый вычет, должны распределить налоговую нагрузку между собой в соответствии с долей владения недвижимостью;

- Имеющуюся ипотечную долговую нагрузку и размер процентов по ипотеке можно уточнить в банковской организации, выдавшей ипотечный кредит;

- Для получения налогового вычета по процентам за ипотеку необходимо заполнить налоговую декларацию, указав соответствующую информацию;

- Проценты по ипотеке предоставляются в качестве налогового вычета по истечении календарного года, следующего после года, в котором были произведены платежи по ипотеке.

Как супругам распределить вычет на проценты по ипотеке

При получении вычета по процентам за ипотеку супругам, кто в итоге получит деньги? Как определить размер вычета и как правильно его распределить между супругами? В этом разделе мы разберем основные особенности получения и распределения вычета на проценты по ипотеке для супругов-созаемщиков.

Для получения вычета по процентам на ипотеку при совместной собственности или долевой собственности на жилье, супругами необходимо оформить совместную декларацию по налогу на доходы физических лиц и предоставить определенные документы для подтверждения права на вычет.

Какие документы потребуются для получения вычета и как их заполнить? Рассмотрим этот процесс по шагам:

- Для оформления вычета по процентам на ипотеку супругам необходимо заполнить и подписать совместную декларацию по налогу на доходы физических лиц. В этой декларации указываются все доходы и расходы супругов за отчетный период.

- Далее, в разделе «Имущество» декларации необходимо указать информацию о недвижимом имуществе, в том числе о жилье, на которое взята ипотека.

- Особое внимание следует уделить заполнению раздела «Ипотека». Здесь необходимо указать данные о кредите, например, сумму ипотечного кредита, процентную ставку и срок кредита.

- После заполнения декларации необходимо предоставить документы, подтверждающие информацию, указанную в декларации. К таким документам могут относиться копия договора на ипотеку, выписки из банковских счетов, подтверждающие платежи по кредиту, и другие документы, подтверждающие факт владения недвижимостью.

После заполнения декларации и предоставления необходимых документов, супруги могут получить налоговый возврат в размере вычета по процентам на ипотеку. Но как правильно распределить этот вычет между супругами?

Если кредит был взят на обоих супругов, то вычет можно распределить между ними поровну или в зависимости от их доли в собственности. Если один из супругов является созаемщиком, а другой является собственником жилья без кредита, то вычет может быть начислен только созаемщику. В этом случае вычет можно распределить также поровну или в зависимости от долей в долевой собственности.

Важно отметить, что налоговый вычет по процентам на ипотеку может быть получен только в случае наличия договора на ипотеку и регистрации права собственности на жилую недвижимость.

Как оформить налоговый вычет супругам

Чтобы оформить налоговый вычет по процентам за ипотеку супругам, необходимо правильно заполнить налоговую декларацию. В данном случае учтите особенности совместной собственности и долевой доли каждого супруга.

Для получения налогового вычета по ипотеке супругами следующие документы и деньги могут потребоваться:

- Свидетельство о браке — для подтверждения супружеского статуса.

- Документы, подтверждающие статус созаемщика — копия договора купли-продажи, заявления о предоставлении ипотечного кредита и другие.

- Свидетельство о регистрации права собственности на жилой объект — для подтверждения владения недвижимостью.

- Договор ипотечного кредита — для подтверждения размера процентов по ипотеке.

- Платежные документы — копии документов подтверждающих процентные платежи по ипотеке.

Какие проценты можно включить в размер налогового вычета?

При получении налогового вычета по ипотеке супругам можно включить проценты, уплаченные обоими супругами, при условии, что супруги являются созаемщиками и имеют долевую собственность на жилой объект.

Как правильно оформить налоговый вычет?

Для правильного оформления налогового вычета супругам необходимо распределить размер вычета между ними. Доли вычета могут быть распределены поровну или в соответствии с размерами долей собственности каждого супруга на недвижимость.

Для получения налогового возврата супругам необходимо заполнить налоговую декларацию, указав размер полученного вычета по ипотеке и правильно распределив его между супругами.

Какие потребуются документы

Для оформления налогового вычета по процентам за ипотеку при совместной собственности и долевом участии вам потребуются определенные документы. Заполните налоговую декларацию, чтобы получить размер возможного налогового вычета.

Какие документы будут необходимы при получении налогового вычета по процентам на ипотеку для супругов-созаемщиков:

- Договор ипотеки – документ, подтверждающий наличие оформленной ипотеки.

- Распределение долей в собственности – если совместная собственность разделена на доли, то необходимо предоставить документы, подтверждающие эти доли.

- Свидетельство о собственности – документ, подтверждающий право собственности на жилой объект, приобретенный в рамках ипотечного кредита.

- Документы, подтверждающие расходы по ипотечному кредиту – платежные документы за прошедший год, которые подтверждают вашу выплату процентов по ипотеке.

Правильно оформите все необходимые документы и заполните налоговую декларацию, чтобы получить максимальный размер налогового вычета по процентам на ипотеку.