Зарплата — это основная форма оплаты труда персонала в организациях различных форм собственности. Расчет и выплата заработной платы — это одна из самых важных функций бухгалтерии. Как правило, зарплата состоит из основной заработной платы, дополнительных выплат, начислений и удержаний. Чтобы правильно осуществить учет и выдачу зарплаты сотрудникам, необходимо учесть множество особенностей и выполнять соответствующие проводки.

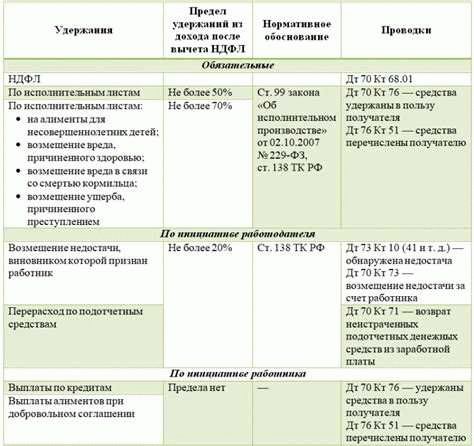

Основные расчеты по зарплате проводятся с учетом начисленных сумм заработной платы сотрудникам. Примером могут являться выплаты за отработанный период, а также различные вознаграждения. При расчете зарплаты также нужно учесть налоги и взносы в бюджет. На полученную сумму заработной платы могут быть также наложены удержания в виде штрафов, задолженностей или обязательных выплат. Весь этот процесс требует проведения соответствующих проводок и бухгалтерского учета.

Расчеты по заработной плате: счет

При выплате заработной платы бухгалтерские расчеты и проводки выглядят следующим образом:

- Начисление заработной платы на счету 70 «Расчеты по оплате труда». Этот счет используется для учета зарплаты, начисленной сотрудникам.

- Расчетные счета персонала находятся в бухгалтерском учете. Когда зарплата выплачивается сотрудникам, осуществляется движение денежных средств на эти счета.

- В некоторых случаях возможны расчеты по заработной плате наличными сотрудникам (например, при увольнении).

- Если выплата зарплаты производится в виде наличных денежных средств, проводки должны быть отражены на счету 50 «Касса» или 51 «Расчетный счет».

- Особенности бухгалтерского учета при выполнении расчетов по заработной плате: внести исправления или провести учетная запись о выплатах можно на следующий рабочий день.

- При выплате заработной платы в виде наличности также могут быть удержания, такие как налоги или взносы.

- Чтобы вернуть удержанные денежные средства сотруднику, необходимо внести корректировки и вести учет этих сумм.

- Депонирование средств для выплаты заработной платы также может производиться на счет 50 «Касса» или 51 «Расчетный счет».

Примером проведения расчетов по заработной плате может служить следующая схема:

- Начисление суммы заработной платы сотрудникам на счет 70 «Расчеты по оплате труда».

- Выплата зарплаты налоговым органам (налог на заработную плату).

- Выплата заработной платы сотрудникам (указывается в бухгалтерском учете).

- Учет удержаний (налоги, взносы).

- Возврат удержанных сумм сотрудникам (проводки).

Ошибки в бухгалтерском учете могут возникнуть при выдаче зарплаты. Важно следить за правильностью проводок и учета выходных данных по заработной плате, чтобы избежать ошибок, связанных с начислением и выплатой сотрудникам.

Таким образом, при расчете и выплате заработной платы необходимо учитывать особенности бухгалтерского учета, правильно проводить расчеты и вести аккуратный учет движения денежных средств.

Как правильно провести выплаты зарплаты

Вот некоторые общие шаги, которые можно следовать при выплате заработной платы:

- Формирование расчетов

- Проведение бухгалтерских проводок

- Выплата заработной платы

- Депонирование и учет денежных средств

- Удержания и налоги

- Особенности выплаты пособий и иных форм оплаты

- Учет в рабочем дипломе

- Исправления и перерасчеты

- Учет при увольнении сотрудников

Перед началом выплаты зарплаты необходимо сформировать расчеты, которые будут основой для проведения всех соответствующих операций. Расчеты должны включать информацию о каждом сотруднике, его заработной плате, учете удержаний и налогов.

В каждом учетном периоде бухгалтер должен произвести соответствующие бухгалтерские проводки, отражающие выплату заработной платы. При этом необходимо учесть особенности учета (например, учет пособия по выходным дням или увольнению).

После проведения необходимых бухгалтерских проводок можно начинать выплату заработной платы сотрудникам. Выплата может быть осуществлена наличными или перечислением на банковский счет сотрудника.

Если предприятие решило провести выплату заработной платы наличными, то необходимо депонировать соответствующую сумму денег для последующей выдачи сотрудникам. Эти денежные средства должны быть правильно учтены.

Выплату заработной платы сотрудникам обычно сопровождают удержания и налоги. Это могут быть различные удержания, такие как пенсионные взносы или налог на доходы. Необходимо точно вычислить и учесть все эти платежи, чтобы избежать ошибок.

При выплате пособий и иных форм оплаты (например, компенсации за неиспользованный отпуск или премии) также существуют свои особенности. Необходимо провести расчет и учесть все эти факторы при выплате зарплаты.

Каждая выплаченная зарплата должна быть правильно учтена в рабочем дипломе сотрудника. Это поможет сохранить точность данных по учету зарплаты и избежать возможных ошибок или несоответствий.

В случае ошибки или несоответствия при выплате заработной платы, необходимо внести соответствующие исправления и перерасчеты. Это может потребовать бухгалтерских проводок и изменений в учетных документах.

При увольнении сотрудников необходимо также учесть все выплаты и удержания, связанные с увольнением. Корректный учет данных операций важен для обеспечения законности и точности финансовых отчетов предприятия.

Правильная техника проведения выплаты зарплаты сотрудникам позволяет избежать ошибок, поддерживать четкий учет и обеспечивать удовлетворение персонала. Важно следовать всем установленным правилам и процедурам, чтобы обеспечить гладкую и правильную выплату заработной платы.

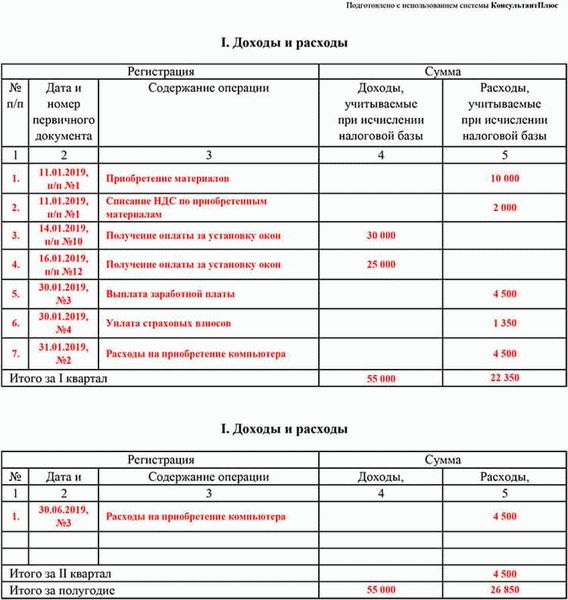

Практические примеры расчетов заработной платы

Пример 1: Начисление и выплата зарплаты сотруднику

Предположим, что сотрудник получает заработную плату в размере 30 000 рублей в месяц. Начисление зарплаты происходит ежемесячно в конце месяца. Допустим, что на текущую дату выплата зарплаты еще не была произведена.

1. В бухгалтерском учете на начало выполнения операции создается проводка:

- Дебет счета 70 «Расчеты с персоналом» на сумму 30 000 рублей;

- Кредит счета 70 «Расчеты с персоналом» на сумму 30 000 рублей.

2. В конце месяца производится выплата зарплаты сотруднику в размере 30 000 рублей.

- Дебет счета 70 «Расчеты с персоналом» на сумму 30 000 рублей;

- Кредит счета 50 «Касса» на сумму 30 000 рублей, если выплата производится наличными;

- Кредит счета 51 «Расчетный счет» на сумму 30 000 рублей, если выплата производится безналичным способом.

Пример 2: Удержания и начисление дополнительных выплат

Рассмотрим пример сотрудника, который получает основную зарплату в размере 30 000 рублей и ему начисляется дополнительная выплата в размере 5 000 рублей в качестве премии.

1. Начисление основной зарплаты происходит так же, как в предыдущем примере:

- Дебет счета 70 «Расчеты с персоналом» на сумму 30 000 рублей;

- Кредит счета 70 «Расчеты с персоналом» на сумму 30 000 рублей.

2. Отдельно начисляется премия в размере 5 000 рублей:

- Дебет счета 70 «Расчеты с персоналом» на сумму 5 000 рублей;

- Кредит счета 68 «Сверхурочные и премиальные» на сумму 5 000 рублей.

3. В конце месяца производится выплата зарплаты сотруднику в сумме 35 000 рублей:

- Дебет счета 70 «Расчеты с персоналом» на сумму 35 000 рублей;

- Кредит счета 50 «Касса» на сумму 35 000 рублей, если выплата производится наличными;

- Кредит счета 51 «Расчетный счет» на сумму 35 000 рублей, если выплата производится безналичным способом.

В указанных примерах представлены основные расчеты и проводки при выплате заработной платы. Однако следует учитывать, что в каждой компании могут быть свои особенности формирования заработной платы и проведения расчетов. Для точной информации и учета бухгалтерского и налогового законодательства рекомендуется обращаться к профессиональному бухгалтеру или консультанту.

Налоговые аспекты выплаты зарплаты

В первую очередь, бухгалтеру следует внести необходимые проводки для учета выплат по заработной плате. Так как зарплата выплачивается главным образом наличными средствами, ее учет может производиться через кассу. В этом случае, при выдаче зарплаты, бухгалтер должен провести следующие бухгалтерские проводки:

- Дебет субсчета «Расчеты с персоналом» по субсчету «Зарплата и прочие пособия»

- Кредит субсчета «Касса» по субсчету «Выдача заработной платы»

Если сумма выплаты превышает доступные наличные средства кассы, то можно использовать депонирование денежных средств на банковский счет работника. В этом случае, бухгалтеру необходимо внести следующие проводки:

- Дебет субсчета «Расчеты с персоналом» по субсчету «Зарплата и прочие пособия»

- Кредит субсчета «Банк» по субсчету «Выдача заработной платы»

Важно учесть, что налоги и взносы, начисленные сумме заработной платы, должны быть учтены при проведении расчетов, а также выданы в соответствующие государственные органы. Бухгалтеру необходимо правильно рассчитать и учесть следующие виды налогов и взносов:

- НДФЛ (налог на доходы физических лиц)

- ЕСВ (единый социальный взнос)

- Взносы в Пенсионный фонд, Фонд социального страхования, Фонд обязательного медицинского страхования

Помимо основных налогов и взносов, также могут быть учтены иные платежи, такие как страховые взносы при выплате больничных и других пособий.

При увольнении работника, также следует учесть особенности учета и выплаты заработной платы. В этом случае, работник имеет право на получение своей заработной платы в полном объеме наличными средствами, независимо от способа ее учета.

Если возникают ошибки в расчетах или проведенных бухгалтерских операциях, их необходимо исправить в соответствии с установленной процедурой. Исправления проводок могут осуществляться только бухгалтером с разрешения руководителя организации.

Таким образом, налоговые аспекты выплаты зарплаты играют важную роль в формировании бухгалтерских проводок и рассчетов. Бухгалтеру необходимо внимательно проанализировать и рассчитать налоги, взносы и другие платежи, связанные с выплатой заработной платы, чтобы правильно провести необходимые бухгалтерские операции и учесть все налоговые обязательства.