НДС (налог на добавленную стоимость) — это налог, который взимается на каждом этапе производства и реализации товаров и услуг. В соответствии с законодательством, предприятия могут заявить вычет НДС в порядке, установленном Налоговым кодексом Российской Федерации. Однако не все предприятия имеют право на вычет НДС.

Какие условия должны быть соблюдены для принятия НДС к вычету? Основное условие — предъявление товарных и налоговых накладных. При этом срок предъявления накладных для вычета НДС не должен превышать одного года с момента получения товара или услуги. Кроме того, предприятие не имеет права на вычет НДС, если оно получило товар или услугу от поставщика, не зарегистрированного в качестве плательщика НДС.

Иногда возникают ситуации, когда компания не может заявить вычет НДС. Например, нельзя заявить вычет НДС, если оно получило товар или услугу, которые не связаны с осуществлением предпринимательской деятельности. Также не возможно заявить вычет НДС, если предприятие предоставило товар или услугу без получения оплаты.

Какие условия необходимо соблюдать

Для принятия НДС к вычету необходимо соблюдать определенные условия. Рассмотрим, какие условия должны быть соблюдены.

- Срок подачи заявления: НДС можно заявить в вычете вместе с налоговой декларацией по соответствующему налоговому периоду. Заявление должно быть подано в течение 4 месяцев с момента истечения налогового периода, в котором возникло право на вычет НДС.

- Какой НДС можно принять в вычет: В вычет можно принять только ту сумму НДС, которая была учтена в документах, выставленных юридическими лицами-поставщиками товаров или услуг. Также необходимо, чтобы в документах были указаны все реквизиты и данные соответствующих договоров.

- Условия недопущения принятия НДС к вычету: Не все суммы НДС можно принять в вычет. Например, нельзя принять в вычет НДС, связанный с приобретением автомобилей для личных нужд, а также различного рода предметов роскоши. Также нельзя принять в вычет НДС, если был превышен пороговый объем по налоговому кодексу или если документы содержат ошибки или недостатки.

- Почему важно соблюдать условия: Соблюдение условий принятия НДС к вычету является обязательным требованием закона. Нарушение этих условий может повлечь за собой штрафы и санкции со стороны налоговых органов.

- Когда нужно принимать НДС к вычету: НДС следует принимать к вычету налогоплательщикам, которые осуществляют облагаемые НДС операции и имеют право на его вычет в соответствии с законодательством.

Важно помнить, что соблюдение всех условий принятия НДС к вычету является гарантией легальности и правильности ведения налоговой отчетности.

НДС к вычету: краткое описание

Условия принятия НДС к вычету определяются действующим законодательством и включают ряд требований, которые должны быть соблюдены для того, чтобы организации могли заявить о возможности принять сумму НДС в вычет.

Основными условиями принятия НДС к вычету являются:

- Сроки вычета НДС: организация должна заявить о возможности принять сумму НДС в вычет в установленный законом срок. Срок вычета обычно составляет 4 месяца с момента получения товара или оказания услуги.

- Порядок вычета НДС: организация должна следовать установленному законом порядку оформления и подачи документов, подтверждающих право на вычет НДС.

- Условия почему нельзя принять НДС к вычету: есть определенные случаи, когда организации запрещено принять сумму НДС в вычет, например, если товары или услуги приобретены для непредпринимательских целей или приобретены у нерезидентов, не являющихся плательщиками налога на добавленную стоимость.

- Условия почему можно принять НДС к вычету: организации могут принять сумму НДС в вычет, если они являются плательщиками данного налога и приобретают товары или услуги для осуществления предпринимательской деятельности.

Важно помнить, что условия принятия НДС к вычету могут изменяться в соответствии с законодательством и требуют внимательного отношения и понимания со стороны организаций.

| Условие | Описание |

|---|---|

| Сроки вычета НДС | Организация должна заявить о возможности принять сумму НДС в вычет в установленный законом срок. |

| Порядок вычета НДС | Организация должна следовать установленному законом порядку оформления и подачи документов, подтверждающих право на вычет НДС. |

| Условия почему нельзя принять НДС к вычету | Есть определенные случаи, когда организации запрещено принять сумму НДС в вычет, например, если товары или услуги приобретены для непредпринимательских целей или приобретены у нерезидентов, не являющихся плательщиками налога на добавленную стоимость. |

| Условия почему можно принять НДС к вычету | Организации могут принять сумму НДС в вычет, если они являются плательщиками данного налога и приобретают товары или услуги для осуществления предпринимательской деятельности. |

Когда НДС нельзя принять к вычету и почему

Одним из главных условий принятия НДС к вычету является соблюдение сроков. Заявление о вычете должно быть подано в установленный законодательством порядок и в определенные сроки. Поэтому, если компания пропустила срок или забыла заявить о вычете, то уже ни в какой порядок ее обращение не принимают.

Также, есть ситуации, когда сумма НДС превышает определенные ограничения. В России, в зависимости от суммы налога, существуют различные порядки подачи деклараций и оформления вычетов. Если сумма НДС превышает определенный порог, то нужно оформлять дополнительные документы и применять специальные процедуры. В таких случаях, компания должна быть готовой к дополнительным трудностям и затратам, иначе вычет может быть отклонен.

Также, принятие НДС к вычету нельзя осуществить, если компания нарушает требования налогового законодательства или неверно оформляет необходимые документы. При подготовке и предоставлении деклараций необходимо следовать определенным правилам и указаниям, указывать правильные суммы и ставки налога, а также точно указывать информацию о контрагентах. Нарушение данных требований может привести к отказу в принятии НДС к вычету.

| Ситуация | Причина невозможности принятия НДС к вычету |

|---|---|

| Пропуск срока подачи заявления о вычете | Заявление не принимают в любом случае |

| Превышение суммы налога | Требуется дополнительная документация и процедуры |

| Нарушение требований законодательства или неверное оформление документов | Отказ в принятии НДС к вычету из-за неправильных данных |

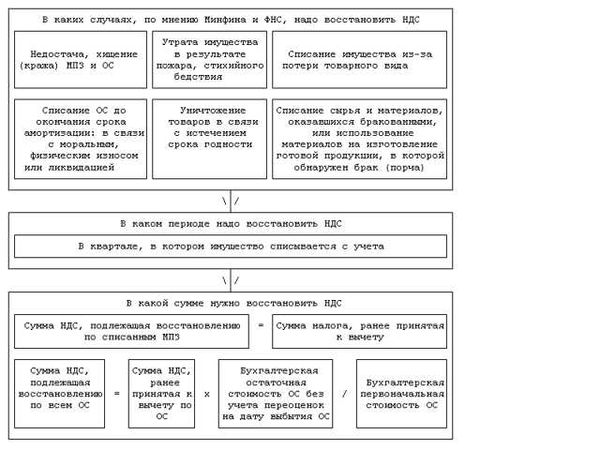

Ситуации, когда вычет НДС невозможен

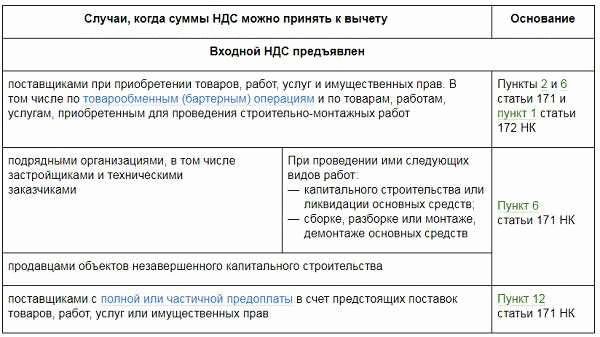

Какой порядок принятия вычета НДС к вычету? В соответствии с законодательством, чтобы принять вычет по НДС, необходимо соблюдать следующие условия:

- Соблюдение срока. Вычет по НДС можно заявить в отчетном периоде, в котором накоплены суммы НДС, подлежащие вычету. Срок подачи декларации составляет 20 дней с момента окончания отчетного периода.

- Наличие документального подтверждения. Для принятия вычета по НДС необходимо иметь документальное подтверждение о покупке товаров или услуг, на которые был уплачен НДС.

- Соответствие статье 171 НК РФ. НДС может быть принят к вычету только в случаях, предусмотренных статьей 171 Налогового кодекса РФ.

Однако, есть ситуации, когда вычет по НДС невозможен. Рассмотрим, в каких случаях это происходит:

- Когда товары или услуги, на которые начислен НДС, не относятся к предмету налогообложения. Например, НДС не может быть принят к вычету по расходам, связанным с приобретением автомобилей для личных нужд.

- Когда сумма НДС, подлежащая вычету, превышает установленное законодательством значение. Например, если предельный размер вычета по НДС составляет 1 миллион рублей, а сумма уплаченного НДС составляет 1.5 миллиона рублей, то вычет в размере 500 тысяч рублей будет невозможен.

- Когда соблюдение условий принятия вычета по НДС невозможно по объективным причинам, таким как нарушение срока подачи декларации или отсутствие документального подтверждения.

Таким образом, принятие вычета по НДС к вычету не всегда возможно. Важно знать, какие условия должны быть соблюдены, и быть внимательным при подготовке документов, чтобы не допустить ошибок и упустить возможность получить вычет по НДС.