Имущественный налоговый вычет – это возможность сэкономить на уплате налогов при продаже земельного участка или другого имущества. Кто имеет право использовать такое вычет? Какие документы необходимо подготовить для его получения?

Для начала разберемся, что такое имущество в контексте налогообложения и как облагается налоговым вычетом. Имущество, в данном случае, – это земельный участок. Владелец такого участка обязан уплатить налог на прибыль физических лиц (НДФЛ) с полученной при продаже земли суммы. Однако, существует возможность получить налоговый вычет на сумму дохода, полученного от продажи земли, что позволяет сэкономить на уплате налогов.

Налоговый вычет при продаже земельного участка

При продаже земельного участка, владельцу может быть предоставлен налоговый вычет. Это значит, что он имеет право сэкономить на уплате налогов при продаже имущественного комплекса, в том числе и земельного участка. Налоговый вычет предоставляется в случаях, когда продажа имущества облагается налогом на доходы физических лиц (НДФЛ). Возможность получения данного вычета важно учесть для тех, кто планирует продавать земельный участок и хочет сэкономить на уплате налога с продажи земли.

Что такое налоговый вычет? По сути, это возможность уменьшить сумму налога на доходы физических лиц, которую нужно уплатить при продаже земельного участка. Данное право установлено законодательством и позволяет сэкономить определенную сумму денег. Однако, чтобы воспользоваться этим вычетом, необходимо соответствовать определенным требованиям и предоставить необходимые документы.

Кто имеет право на налоговый вычет при продаже земли?

Для того чтобы иметь право на налоговый вычет при продаже земельного участка, необходимо выполнение следующих условий:

- Владение земельным участком не менее трех лет. Это значит, что при продаже участка, который был приобретен менее трех лет назад, налоговый вычет не предоставляется.

- Предварительно уплаченный налог на землю. Если владелец земельного участка не уплатил налог на него, то налоговый вычет при продаже земли не предоставляется.

- Нужно предоставить необходимые документы. Для получения налогового вычета при продаже земельного участка, необходимо предоставить все необходимые документы, подтверждающие право собственности на участок и его стоимость.

Как получить налоговый вычет при продаже земли?

Для получения налогового вычета при продаже земельного участка необходимо:

- Собрать все необходимые документы. Это включает в себя документы, подтверждающие право собственности, документы о предварительно уплаченном налоге и другие необходимые документы.

- Обратиться в налоговую инспекцию и подать заявление на получение налогового вычета при продаже земли. В заявлении необходимо указать все данные и приложить все собранные документы.

- Дождаться рассмотрения заявления. Обычно рассмотрение заявления занимает определенное время, в течение которого налоговая инспекция проверяет предоставленные документы и принимает решение об предоставлении налогового вычета.

- Получить налоговый вычет и уплатить налог на доходы физических лиц, уменьшив его на сумму, предоставленную в виде налогового вычета.

Таким образом, налоговый вычет при продаже земельного участка позволяет сэкономить на уплате налога с продажи земли. Однако, чтобы получить этот вычет, необходимо иметь право на него и предоставить все необходимые документы. Поэтому перед продажей земельного участка следует ознакомиться с требованиями и процедурой получения налогового вычета.

Возврат налога с продажи земли

При продаже земельного участка вы имеете право на получение налогового вычета. Налог на прибыль от продажи земли рассчитывается исходя из стоимости участка и времени его владения. Однако, существуют специальные условия, при которых вы можете сэкономить на уплате налога и даже получить его возврат. В этом случае право на возврат налога с продажи земли имеют те, кто владел участком более 3-х лет и продает его в рамках сделки, не облагаемой налогом на прибыль.

Для получения возврата налога с продажи земли необходимо подать соответствующие документы в налоговую службу. В зависимости от вида сделки и статуса владельца участка могут потребоваться различные документы для подтверждения права на налоговый вычет.

Например, для физических лиц, продавающих земельные участки, облагаемые налогом на прибыль (НДФЛ), необходимо предоставить следующие документы:

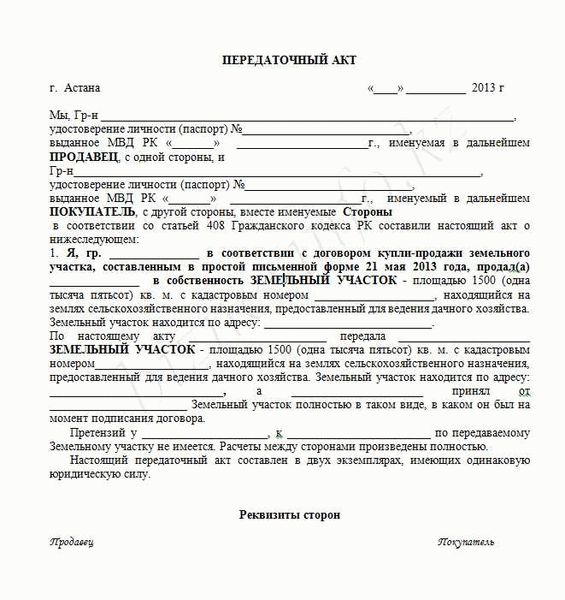

- Договор купли-продажи земельного участка, заверенный в нотариальной конторе

- Свидетельство о государственной регистрации права собственности на земельный участок

- Справка о стоимости недвижимости (по данному участку земли)

- Паспорт и ИНН продавца

- Документы, подтверждающие срок владения участком (например, договор купли-продажи или свидетельство на землю от предыдущего собственника)

Для владельцев земельных участков, используемых для дачного строительства, действуют специальные правила. Они могут иметь право на налоговый вычет при продаже такого участка только после его использования в качестве дачи в течение 3-х лет или более.

В случае, если вы являетесь собственником земельного участка, но не являетесь резидентом России, либо участок находится за пределами Российской Федерации, вам также может быть предоставлен налоговый вычет при продаже земли, если уплатили имущественный налог на этот участок в соответствующем иностранном государстве.

Обратите внимание, что каждый случай налогообложения при продаже земли индивидуален. Поэтому перед продажей участка рекомендуется обратиться к специалисту, чтобы уточнить все условия освобождения от налогового облагания и получения возможного вычета.

Не забывайте, что у налоговых правил и условий могут быть изменения, поэтому следите за последней версией законодательства и получайте актуальную информацию от профессионалов в данной области.

Что такое имущественный налоговый вычет при продаже земли

Имущественный налоговый вычет при продаже земельного участка представляет собой возможность сэкономить налогов при продаже земли или дачи. В соответствии с законодательством, при продаже земельного участка налоговая база определяется как разница между стоимостью продажи и стоимостью приобретения земли. При этом сумма полученного налогового вычета определяется в зависимости от проживания на участке и срока его владения.

Облагается налогом на прибыль физических лиц (НДФЛ) при продаже земельного участка владение имеет каждый, кто продает земельный участок, независимо от его назначения и правового статуса (частная, коммерческая, сельскохозяйственная земля, участок для строительства дома и пр.). Налоговый вычет при продаже земли позволяет сэкономить значительную сумму налога при продаже исключительного права собственности на земельный участок.

- Какое имущество облагается налогом

- Какой вычет возможен при продаже земельного участка

- Какие документы нужны для получения налогового вычета

- Кто имеет право на налоговый вычет при продаже земли

Имущество, которое облагается налогом на прибыль физических лиц (НДФЛ) при продаже земли, включает в себя земельные участки, дома, квартиры, дачи и другие недвижимые объекты. Ориентиром для определения, какое имущество подлежит обложению налогом, является его цена при продаже. Если продажная цена объекта ниже стоимости его приобретения, то налог при продаже не взимается.

Вычет, который можно получить при продаже земельного участка, зависит от срока владения данным участком. Если участок был приобретен и продан в течение одного года, то налоговый вычет не предоставляется. Если срок владения участком превышает один год, то налоговый вычет составляет 13% от разницы между стоимостью продажи и стоимостью приобретения земли.

| Время владения участком | Вычет |

|---|---|

| Менее 1 года | Не предоставляется |

| Более 1 года | 13% от разницы между стоимостью продажи и стоимостью приобретения |

Для получения налогового вычета при продаже земли необходимо предоставить определенные документы. Это могут быть договор купли-продажи участка, свидетельство о регистрации права собственности, договоры о приобретении, аренде или дарении земли, а также документы, подтверждающие стоимость приобретения и продажи участка.

Право на налоговый вычет при продаже земли имеют все граждане Российской Федерации, которые являются собственниками или пользуются исключительным правом на земельный участок. Также налоговый вычет предоставляется иностранным гражданам и лицам без гражданства, имеющим статус постоянного или временного резидента Российской Федерации.