Для многих пенсионеров, особенно безработных, оплата медицинских услуг может стать значительным финансовым бременем. Однако, многие не знают, что существуют способы вернуть часть затрат посредством налоговых вычетов. В этой статье мы расскажем, сколько денег можно получить назад, какие условия необходимо выполнить и как оформить налоговые вычеты для возврата средств.

В России предусмотрен механизм налоговых вычетов для пенсионеров, включая безработных. Размер этого вычета зависит от суммы платы за медицинские услуги и составляет 13% от платы. Однако, есть ограничения на максимальную сумму вычета в год — она не может превышать 120 тысяч рублей.

Для того чтобы получить налоговый вычет, необходимо выполнить ряд условий. Во-первых, платные медицинские услуги и лекарства должны быть получены на территории Российской Федерации. Во-вторых, необходимо иметь документы, подтверждающие факт получения и оплаты медицинских услуг, такие как кассовые чеки, договоры и прочее. Кроме того, необходимо предоставить справку о доходах для оформления налогового вычета. Если все условия выполнены, то соответствующая сумма будет возвращена налогоплательщику при получении налогового возврата.

Как получить возврат денег за платные медицинские услуги

Когда пенсионеру, не имеющему официального источника дохода, приходится обращаться за платными медицинскими услугами, он имеет право на возврат денег, использованных на оплату. Для этого необходимо оформить налоговый вычет на получение денежной компенсации.

Оформление налогового вычета для получения возврата денег за платные медицинские услуги может помочь пенсионеру значительно снизить свои расходы на лечение и посещение врачей.

Основным вопросом, который возникает при оформлении налогового вычета, является то, сколько денег можно получить в качестве вычета и какие условия оформления существуют.

Сумма налогового вычета зависит от того, какие платные медицинские услуги были получены и сколько на них было потрачено. В общем случае, налоговый вычет составляет 13% от суммы расходов на медицинские услуги. Если пенсионер получает социальную пенсию, то он может рассчитывать на вычет в размере 35% от суммы расходов.

Для получения налогового вычета необходимо собрать следующие документы:

- Копию паспорта, страницу с пропиской;

- Расходные квитанции на оплату платных медицинских услуг;

- Медицинские документы, подтверждающие прохождение лечения (например, выписки из медицинских карт);

- Справку о доходах пенсионера из пенсионного фонда;

- Копию СНИЛСа;

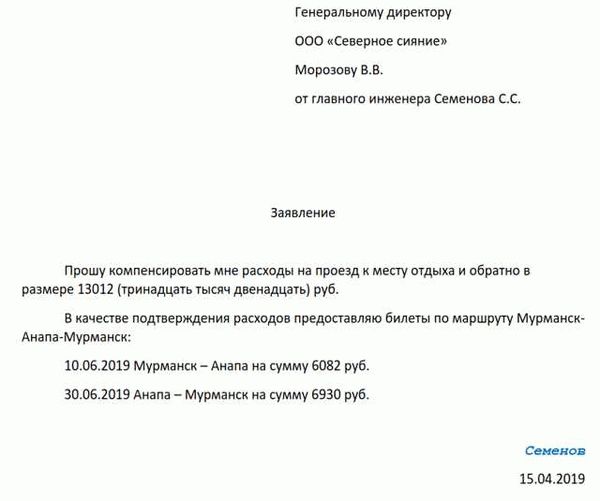

- Заявление на получение налогового вычета.

Оформить налоговый вычет для получения денежной компенсации можно самостоятельно, обратившись в налоговую службу по месту жительства. Также возможен вариант обратиться за помощью к специалисту, который поможет оформить документы и провести все необходимые расчеты.

Какие условия для получения налогового вычета могут быть установлены различными налоговыми органами. Некоторые из них могут требовать документы о посещении медицинских учреждений в определенном районе или указывать на какие-либо ограничения по видам медицинских услуг.

Важно отметить, что получение налогового вычета за платные медицинские услуги не является автоматическим процессом, и требует активных действий со стороны пенсионера. Однако, благодаря этому многие пенсионеры имеют возможность получить обратно оплаченные деньги и значительно снизить свои расходы на медицину.

Возврат денег безработному пенсионеру

Когда безработный пенсионер получает платные медицинские услуги, у него есть возможность получить возврат денег за их оплату. Для этого необходимо оформить налоговый вычет.

Налоговые вычеты — это возможность получить обратно из налоговой сумму, которую было заплачено за платные медицинские услуги. Какую именно сумму можно вернуть и какие условия для этого должны быть выполнены?

- Возврат денег может быть осуществлен по оплаченной сумме за лечение, посещение стоматолога и другие платные медицинские услуги.

- Для получения налогового вычета необходимо оформить документы, подтверждающие оплату этих услуг.

- В случае если безработный пенсионер получает помощь в оплате медицинских услуг от государства (например, по полису ОМС), то вычет можно получить только за сумму, которая была оплачена сверх помощи.

- При оформлении документов для вычета необходимо учитывать налоговые регуляции и правила, которые могут различаться в разных регионах.

| Как оформить налоговый вычет? | Какую сумму можно получить? | Какие условия должны быть выполнены? |

|---|---|---|

| Собрать и оформить все документы, подтверждающие оплату платных медицинских услуг. | Сумма налогового вычета может варьироваться в зависимости от региона и налоговых ставок. Обычно можно вернуть до 13% от оплаченной суммы. | Условия, при которых можно получить налоговый вычет, могут также различаться в зависимости от региона и налоговых регуляций. Обычно для этого необходимо быть безработным пенсионером и представить соответствующие документы. |

Если безработный пенсионер хочет вернуть деньги за платные медицинские услуги, которые были оплачены им самостоятельно, для этого необходимо оформить налоговый вычет. Условия и суммы вычета могут различаться в зависимости от региона и налоговых правил. Важно собрать все необходимые документы и ознакомиться с налоговыми регуляциями для данного случая.

Стоимость возврата денег за лечение и стоматологию

Для получения возврата денег за оплату медицинских услуг, посещение стоматолога и других платных медицинских процедур, необходимо ознакомиться с условиями и правилами получения налоговых вычетов.

Сколько денег вернется и какие условия необходимо выполнить для получения вычета, зависит от налогового законодательства и от разных факторов.

Для начала необходимо определить, какую сумму можно получить в качестве налогового вычета. В России для возврата денег за медицинские услуги и стоматологию можно получить налоговый вычет в размере до 120 000 рублей в год.

Для получения вычета необходимо оформить налоговую декларацию и предоставить необходимые документы, подтверждающие оплату медицинских услуг. В аптеке, поликлинике или стоматологической клинике вам должны выдать чеки или счета на оплату услуги.

Какие документы необходимо собрать для оформления налоговых вычетов:

- Чеки или счета на оплату медицинских и стоматологических услуг;

- Медицинская карта и выписка из медицинского учреждения;

- Документы, подтверждающие ваше право на пенсию;

- Копия паспорта;

- Документы, подтверждающие ваше безработное состояние;

Стоимость возврата денег за лечение и стоматологию зависит от налогового вычета, который вы сможете получить. Если ваша сумма затрат на медицинские услуги превышает лимит (120 000 рублей), вам вернется только до этой суммы.

Возврат денег за лечение и стоматологию происходит посредством налоговых вычетов. Для получения вычета необходимо заполнить специальную графу в налоговой декларации и предоставить все необходимые документы.

В итоге, получить возврат денег за лечение и стоматологию возможно, если вы оформите налоговые вычеты и предоставите все необходимые документы. Помните, что сумма возврата зависит от налогового законодательства и вашего безработного пенсионерского положения.

Основные налоговые вычеты

Для получения возможности вернуть деньги, потраченные на платные медицинские услуги, в том числе на лечение и посещение стоматолога, пенсионерам важно знать, какие налоговые вычеты бывают и как можно оформить вычет для возврата денег.

Основными налоговыми вычетами, позволяющими получить часть суммы обратно, являются:

- Медицинский вычет. Данный вычет позволяет вернуть определенную сумму денег, которая была потрачена на оплату медицинских услуг и лекарств. Условия получения данного вычета и его величина могут различаться в зависимости от региона и года подачи заявления. Для оформления медицинского вычета необходимо собрать соответствующие документы (счета, квитанции и др.) и подать заявление в налоговую инспекцию.

- Социальный вычет. Этот вычет предназначен для лиц, достигших пенсионного возраста и являющихся пенсионерами. Социальный вычет предусматривает возможность вернуть часть потраченных средств на оплату жилищно-коммунальных услуг, лекарств, посещение санаториев и другие социально значимые расходы. Для получения социального вычета также потребуется подача заявления и предоставление соответствующих документов.

Важно отметить, что условия и порядок оформления налоговых вычетов могут меняться в зависимости от законодательства и региона проживания пенсионера. Поэтому перед оформлением вычета необходимо ознакомиться с актуальной информацией на сайте налоговой службы или проконсультироваться со специалистами.

Условия получения налогового вычета

Для оформления налогового вычета необходимо знать, какую сумму денег можно вернуть и какие условия нужно выполнить для получения вычета.

Вычеты представляют собой сумму денег, которая вернется налогоплательщику за оплату лечения, посещение стоматолога и иные платные медицинские услуги. Какие именно вычеты можно получить и сколько они составляют, зависит от установленных законом условий.

- Для получения налогового вычета необходимо быть пенсионером безработным.

- Сумма вычета может зависеть от дохода налогоплательщика.

- Некоторые виды медицинских услуг или лекарственных средств могут быть исключены из возможности получения вычета.

- Оформить налоговый вычет можно при предъявлении соответствующего документа, подтверждающего оплату медицинских услуг.

Для оформления налогового вычета необходимо обратиться в налоговую инспекцию. Там вам предоставят информацию о том, какие документы нужно собрать и в какие сроки подать заявление. Важно заполнить все необходимые формы правильно и предоставить подтверждающие документы для получения вычета. В таком случае, вы сможете вернуть часть денег, которую заплатили за медицинские услуги, и сэкономить свои финансы.

Порядок оформления налогового вычета

Чтобы получить возможность вернуть деньги за оплату лечения, посещение стоматолога и иные платные медицинские услуги, безработному пенсионеру необходимо оформить налоговый вычет.

Оформление налогового вычета осуществляется в налоговой инспекции или через электронную систему налоговой службы. Для этого нужно заполнить соответствующую декларацию, предоставив все необходимые документы, подтверждающие оплату медицинских услуг.

Какие документы нужно предоставить?

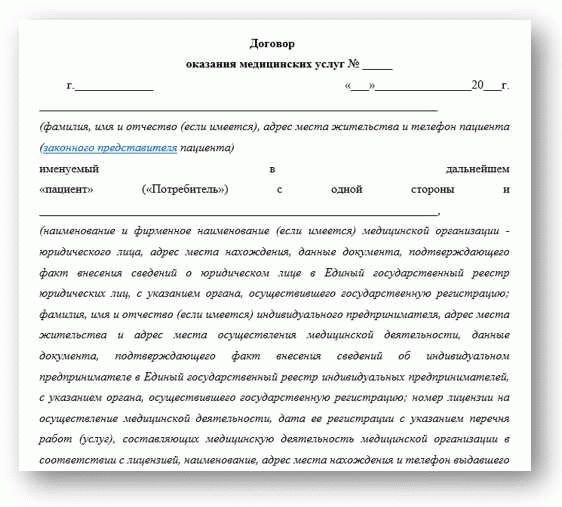

- Оригиналы и копии документов о получении и оплате медицинских услуг: счета, квитанции, договоры.

- Копию паспорта или иного документа, удостоверяющего личность.

- Справку с места работы или пенсионное удостоверение, подтверждающие статус безработного пенсионера.

Какую сумму можно получить в качестве налогового вычета?

Сумма налогового вычета зависит от общего дохода и затрат на медицинские услуги за отчетный период. Обычно, в России, налоговые вычеты для безработных пенсионеров составляют до 120 000 рублей в год.

Какие условия нужно соблюсти для получения налоговых вычетов?

- Основным требованием для получения налоговых вычетов является наличие документов, подтверждающих оплату медицинских услуг.

- Также необходимо, чтобы оплата была произведена безналичным способом.

- Сумма затрат на медицинские услуги должна превышать определенный порог, который устанавливается законодательством.

Сколько времени занимает оформление налогового вычета?

Обычно процесс оформления налогового вычета занимает около двух месяцев с момента подачи заявления и предоставления всех необходимых документов.

В итоге, если все условия соблюдены и документы предоставлены подлинники или надлежащим образом заверены, пенсионер сможет получить налоговый вычет в размере установленной суммы.

Какую сумму можно получить

Для получения налоговых вычетов по оплате медицинских услуг есть определенные условия. Во-первых, необходимо знать, какие виды вычетов бывают, и какие деньги вернутся вам после их оформления.

Один из самых распространенных видов вычетов — налоговый вычет на лечение и приобретение лекарств. Сумма, которую можно получить возвращенной, зависит от стоимости лечения, посещения стоматолога или покупки лекарств. Как правило, процент возвращаемых денег составляет от 13 до 30% от суммы расходов.

Вычет можно оформить в налоговой инспекции после оказания платных медицинских услуг или приобретения лекарств. Для этого необходимо предоставить документы, подтверждающие оплату (например, чеки, счета).

Условия получения налогового вычета могут отличаться в зависимости от региона. Обычно для его получения необходимо быть гражданином РФ, иметь постоянную или временную регистрацию на территории РФ, а также находиться на учете врача.

Как правило, сумму, которую можно получить в качестве налогового вычета, регулирует законодательство. В зависимости от региона и года, в котором осуществляется вычет, эта сумма может варьироваться. Важно учитывать, что максимальная сумма вычета может быть ограничена законодательством.

| Год | Максимальная сумма вычета |

|---|---|

| 2022 | 120 000 рублей |

| 2026 | 150 000 рублей |

| 2026 и последующие годы | 200 000 рублей |

Кроме того, стоит учитывать, что сумма вычета может быть ограничена определенными категориями граждан (например, пенсионерам, инвалидам, участникам ВОВ и их семьям), а также некоторыми видами медицинских услуг.

Важно отметить, что для получения налогового вычета необходимо своевременно оформлять и предоставлять все необходимые документы в налоговую инспекцию. Также стоит учесть, что процесс получения возвращенных денег может занять время, поэтому лучше оформлять вычеты как можно раньше.