- Цена услуги по заполнению декларации 3 НДФЛ

- Заполнение декларации 3 НДФЛ в Нижнем Новгороде

- Цена услуги

- Возврат налогового вычета 3 НДФЛ

- Необходимые сведения и документы

- Декларация 3 НДФЛ заполняется при возврате подоходного налога

- В следующих случаях:

- Сведения и документы, требующиеся для заполнения декларации

- Цена услуги по заполнению декларации 3 НДФЛ

- Возврат налогового вычета 3 НДФЛ

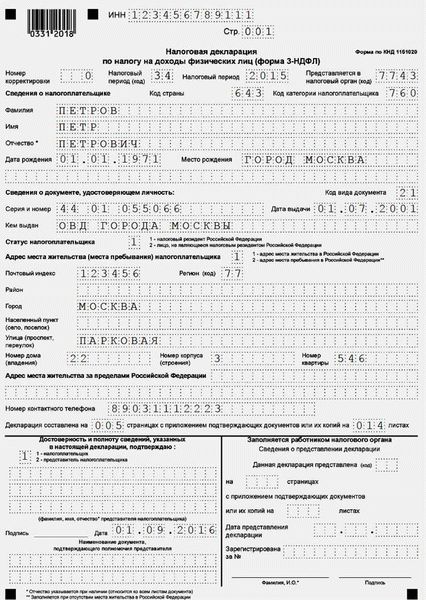

Декларация 3 НДФЛ — это неотъемлемый документ, который необходимо заполнить каждому налогоплательщику для учета и уплаты подоходного налога. В случаях, когда возникает необходимость возврата излишне уплаченного налога, декларация также играет важную роль.

В документе содержатся сведения о доходах физического лица за отчетный период, а также о применяемых налоговых вычетах. Декларация 3 НДФЛ заполняется следующих случаях: при получении дохода от продажи имущества, при наличии дохода от сдачи в аренду недвижимости, при получении процентов по вкладам и депозитам, при наличии иных видов доходов, подлежащих обложению налогом.

Для заполнения декларации необходимы определенные документы: паспорт, информация о всех доходах за год (выписки из банковских счетов, информация о полученных дивидендах, сведения о продаже имущества и т.д.), сведения о налоговых вычетах (социальные, по обучению, медицинские и др.). Обратите внимание, что в случае получения дохода от продажи недвижимости и иных объектов, необходимы сведения о сделке и оценка имущества.

Цена услуги по заполнению декларации 3 НДФЛ

Стоимость услуги по заполнению декларации 3 НДФЛ может варьироваться в зависимости от сложности случая и требуемого объема работ. Обычно цена услуги устанавливается индивидуально для каждого клиента.

Официально заполнить декларацию 3 НДФЛ можно самостоятельно, но ввиду сложности налогового законодательства и частых изменений в правилах, многие граждане предпочитают обратиться к специалистам. Налоговые консультанты и бухгалтеры, занимающиеся заполнением деклараций, могут обеспечить корректность и своевременность их подачи, а также помочь с вопросами возврата налогового вычета.

Заполнение декларации 3 НДФЛ в Нижнем Новгороде

В случаях, когда физическое лицо получает доходы, облагаемые налогом на доходы физических лиц, размер которых превышает 2 миллиона рублей за отчетный период, оно обязано подать декларацию по форме 3 НДФЛ. В этой декларации необходимо указать все сведения о доходах, источники которых не были учтены налоговым агентом, а также предоставить все необходимые документы в оригинале или их копии.

Декларация 3 НДФЛ включает в себя следующие разделы:

- общие сведения о налогоплательщике;

- сведения о доходах, полученных налогоплательщиком;

- сведения о доходах, полученных другими лицами;

- информация о персональных налоговых вычетах;

- сведения об удержанном налоге;

- дополнительные сведения и другие сведения.

В случае возврата налогового вычета 3 НДФЛ необходимо указать все сведения о доходах и налогах за отчетный период, а также предоставить все необходимые документы, подтверждающие право на такой возврат.

Все необходимые документы и сведения можно получить в налоговых инспекциях Нижнего Новгорода или на официальном сайте Федеральной налоговой службы.

| Документы | Сведения |

|---|---|

| Трудовой договор | Информация о доходах, полученных от работодателя |

| Справка 2НДФЛ | Сведения о доходах, полученных от других источников |

| Служебное задание | Информация о доходах, полученных в случае премирования или компенсации расходов |

| Налоговая декларация 2-НДФЛ | Информация об уплаченном налоге на доход |

Цена услуги

Стоимость заполнения декларации 3-НДФЛ в Нижнем Новгороде может варьироваться в зависимости от различных факторов.

При обращении к профессиональным услугам специалистов по заполнению декларации подоходного налога 3-НДФЛ необходимо учитывать следующие моменты:

- Сложность документов и сведений, которые необходимо предоставить для заполнения декларации.

- В случаях, когда налоговый вычет 3-НДФЛ может быть получен только при наличии определенных документов, стоимость услуги может быть выше.

- Необходимость предоставления дополнительных сведений или документов, которые требуют дополнительного времени и работы от специалистов.

- Размер возврата налогового вычета 3-НДФЛ также может влиять на стоимость услуги.

При оказании услуг по заполнению декларации 3-НДФЛ в Нижнем Новгороде рекомендуется обратиться к компании или специалисту, который имеет опыт и хорошие рекомендации от других клиентов. Это гарантирует качественное и профессиональное заполнение декларации и возможность получения максимального возврата налогового вычета 3-НДФЛ.

Возврат налогового вычета 3 НДФЛ

Возврат налогового вычета 3 НДФЛ предусматривает получение обратно выплаченной суммы налога на доходы физических лиц. Для осуществления возврата необходимо заполнить соответствующую декларацию в налоговой инспекции.

Возврат налогового вычета 3 НДФЛ возможен в следующих случаях:

- При наличии недоплаты или переплаты налога на доходы физических лиц;

- При осуществлении налоговых вычетов по определенным категориям граждан, таким как дети, студенты, инвалиды и т.д.

Для получения возврата налогового вычета 3 НДФЛ необходимо заполнить декларацию, которая содержит следующие сведения:

- Личные данные налогоплательщика;

- Сведения о доходах и налоге, удержанном предыдущими работодателями;

- Документы, подтверждающие право на получение налогового вычета.

В декларации необходимо указать все доходы, полученные в течение отчетного года, а также предоставить все необходимые документы, подтверждающие право на получение налогового вычета. Без этих сведений и документов налоговая инспекция возврат не произведет.

После заполнения декларации и предоставления необходимых документов, налоговая инспекция проведет проверку и рассмотрение заявления о возврате налогового вычета 3 НДФЛ. В случае соблюдения всех требований и условий, возврат будет осуществлен на указанный в декларации счет налогоплательщика.

Необходимые сведения и документы

Для заполнения и подачи декларации 3 НДФЛ и получения возврата налогового вычета по подоходному налогу необходимо предоставить следующие документы и сведения:

- Заполненная декларация 3 НДФЛ, которую можно получить в налоговой инспекции или скачать с их официального сайта.

- Необходимые сведения о доходах, полученных за отчетный период. Это может быть информация о зарплате, доходах от предпринимательской деятельности, арендных платежах и т.д.

- Документы, подтверждающие эти доходы. Например, справки с мест работы, копии договоров аренды и т.д.

Кроме того, при возврате налогового вычета по 3 НДФЛ необходимо предоставить дополнительные документы в зависимости от конкретного случая:

- При наличии иждивенцев, на которых установлены вычеты. В этом случае необходимо предоставить справки о доходах иждивенцев.

- При наличии договора о материальной помощи. В этом случае необходимо предоставить копию договора и документы, подтверждающие выплату материальной помощи.

- При получении дохода в иностранной валюте. В этом случае необходимо предоставить документы, подтверждающие обмен валюты и курс, по которому производился обмен.

Важно заполнять декларацию 3 НДФЛ и предоставлять все необходимые документы в соответствии с требованиями налоговой службы. Это поможет избежать проблем и задержек при возврате налогового вычета.

Декларация 3 НДФЛ заполняется при возврате подоходного налога

Для возврата подоходного налога гражданам необходимо заполнить декларацию 3 НДФЛ и предоставить необходимые документы.

Декларация 3 НДФЛ — это документ, который содержит сведения о доходах физического лица за отчетный период, а также информацию о налоговых вычетах. Заполняется она в следующих случаях:

- при получении дохода от источников, не связанных с трудовой деятельностью (например, при получении процентов по вкладам в банке);

- при получении дохода от аренды недвижимости или сдачи внаем имущества;

- при получении дохода от продажи имущества;

- при получении дохода от закрытия депозитных вкладов, возмещения ущерба и других источников.

Для заполнения декларации 3 НДФЛ необходимо предоставить следующие документы:

- Паспорт гражданина Российской Федерации;

- Страховое свидетельство обязательного пенсионного страхования;

- Трудовую книжку (при наличии);

- Документы о доходах (свидетельства о доходах, бухгалтерская отчетность и др.);

- Документы, подтверждающие налоговые вычеты (например, квитанции об оплате образовательных услуг, медицинские справки).

При заполнении декларации 3 НДФЛ следует обратить внимание на точность и полноту предоставляемых сведений, так как ошибки могут привести к задержке или отказу в возврате налогового вычета. В случае возникновения вопросов или сложностей с заполнением декларации рекомендуется обратиться к специалистам, которые окажут профессиональную помощь.

В следующих случаях:

Декларация 3 НДФЛ заполняется и подается в налоговую инспекцию при следующих ситуациях:

- В случае получения доходов, облагаемых подоходным налогом.

- В случае наличия налогового вычета, который может быть получен при предоставлении соответствующих сведений и документов.

Возврат налогового вычета 3 НДФЛ возможен в следующих случаях:

- При наличии права на получение налогового вычета, указанного в законодательстве.

- При предоставлении необходимых сведений и документов для подтверждения права на получение налогового вычета.

Для заполнения и подачи декларации 3 НДФЛ необходимо собрать следующие документы:

- Паспорт гражданина Российской Федерации.

- Свидетельство о рождении (для несовершеннолетних).

- СНИЛС.

- Справки о доходах и удержанных налогах, выданные работодателем.

- Другие документы, подтверждающие доходы и расходы.

В случае возникновения вопросов или сложностей с заполнением декларации 3 НДФЛ, рекомендуется обратиться за помощью к специалистам, которые могут предоставить профессиональную консультацию и помощь в данном вопросе.

Сведения и документы, требующиеся для заполнения декларации

Для заполнения декларации 3 НДФЛ необходимо предоставить следующие сведения и документы:

- ИНН налогоплательщика;

- ФИО налогоплательщика;

- Сумма дохода, полученного налогоплательщиком в течение налогового периода;

- Сведения о работодателе, в случае получения дохода от трудовой деятельности;

- Сведения о полученных налоговых вычетах;

- Сведения о других доходах, полученных в течение налогового периода;

- Сведения о налоговых агентах, удерживающих налоги с доходов налогоплательщика;

- Сведения о предоставлении имущественных прав налогоплательщика;

- Другие необходимые документы в зависимости от конкретной ситуации.

Документы, подтверждающие сведения, указанные в декларации 3 НДФЛ, могут включать:

- Трудовой договор и справки о доходе от работодателя;

- Сертификаты налоговых вычетов;

- Договоры и документы, подтверждающие получение других доходов;

- Договоры и документы, подтверждающие предоставление имущественных прав;

- Другие документы, предусмотренные законодательством.

В случае заполнения декларации через налоговый агент или при наличии сложных финансовых транзакций, таких как продажа недвижимости или участия в долевом строительстве, могут потребоваться дополнительные документы и сведения. В таких случаях рекомендуется обратиться к профессиональному консультанту или бухгалтеру для получения квалифицированной помощи.

Цена услуги по заполнению декларации 3 НДФЛ

Цена услуги по заполнению декларации 3 НДФЛ может варьироваться в зависимости от нескольких факторов. В первую очередь, стоимость услуги зависит от подоходного налога, который вы получили за прошлый год. Чем больше доход, тем выше может быть цена услуги. Кроме того, ряд дополнительных услуг могут потребоваться для полного и точного заполнения декларации.

Вам может понадобиться заполнение декларации 3 НДФЛ, если у вас есть следующие необходимые сведения:

- Сумма заработной платы и другие доходы, полученные в течение года

- Сведения о налоговых вычетах, которые вы планируете учесть при заполнении декларации

- Документы, подтверждающие эти доходы и налоговые вычеты

В случае возврата налогового вычета 3 НДФЛ, цена услуги может быть выше, так как потребуется дополнительная работа по подготовке и представлению документов для получения возможного возврата налога.

| Сумма дохода | Цена услуги |

|---|---|

| До 500 000 рублей | от 500 рублей |

| От 500 000 до 1 000 000 рублей | от 1 000 рублей |

| От 1 000 000 до 3 000 000 рублей | от 2 000 рублей |

| Свыше 3 000 000 рублей | от 3 000 рублей |

Возврат налогового вычета 3 НДФЛ

Возврат налогового вычета по форме 3 НДФЛ может быть осуществлен в следующих случаях:

- при заполнении декларации 3 НДФЛ на возврат налога;

- при предоставлении необходимых документов и сведений.

Для осуществления возврата налогового вычета 3 НДФЛ необходимо заполнить декларацию по данной форме и предоставить необходимые документы и сведения. В декларации указываются все доходы и расходы за отчетный период, на основании которых рассчитывается сумма возможного возврата налога.

Документы и сведения, необходимые при возврате налогового вычета 3 НДФЛ, могут включать:

- копию паспорта гражданина РФ;

- копии документов, подтверждающих доходы (например, трудовой договор, справка о доходах);

- копии документов, подтверждающих расходы (например, медицинские справки, договоры на обучение);

- справки из налоговых органов и прочие документы, подтверждающие право на возврат налогового вычета.

Декларация 3 НДФЛ заполняется в соответствии с инструкцией, которая содержит подробные указания по заполнению каждого раздела. Рекомендуется обращаться за помощью к специалистам в области налогового права или использовать онлайн-сервисы для автоматического заполнения декларации.