- Что такое лизинг и его виды

- Понятие лизингополучателя и лизингодателя

- Учет лизингополучателя

- Учет лизингодателя

- Учет лизинговых операций

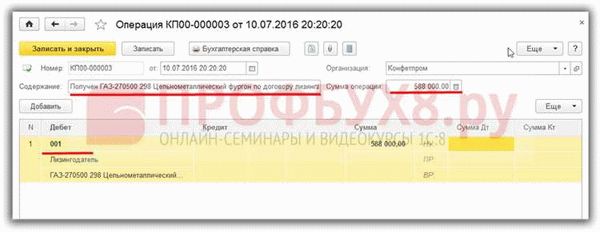

- Пример учета лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0:

- Методы учета лизинговых операций

- Учет лизинговых платежей

- «1С: Бухгалтерия 8» ред. 3.0 и учет лизинга

Применение программного продукта «1С: Бухгалтерия 8» позволяет осуществлять учет лизинговых операций у лизингополучателя согласно требованиям Федерального стандарта бухгалтерского учета. В этой статье рассмотрим, каким образом можно учесть лизинговые операции в налоговом учете.

При учете лизинга в налоговом учете необходимо учесть как финансовые аспекты так и налоговые последствия. Программный продукт «1С: Бухгалтерия 8» ред. 3.0 предлагает комплексный подход, позволяющий учесть все особенности лизинга и правильно оформить отражение операций в бухгалтерии.

Для учета лизинговых операций в системе «1С: Бухгалтерия 8» ред. 3.0 необходимо правильно настроить специальные документы и регистры счетов, которые учитывают операции по лизингу. Кроме того, в программе предусмотрены специальные отчеты и аналитические справки, которые позволяют детально контролировать и анализировать деятельность по лизингу.

Что такое лизинг и его виды

В зависимости от налогового и учетного регулирования различают такие виды лизинга:

- Финансовый лизинг: при этом виде лизинга лизингополучатель приобретает имущество на основе договора лизинга на определенный срок и становится его законным владельцем в период действия договора. Лизингополучатель учитывает договор финансового лизинга в бухгалтерии в соответствии с положениями ФСБУ. Он списывает сумму рассрочки платежей на счет расчетов с лизингодавцем и увеличивает амортизацию и стоимость имущества.

- Операционный лизинг: при этом виде лизинга лизингополучатель получает право использования имущества на определенный срок, но никогда не становится его собственником. Вместо выплаты остаточной стоимости имущества лизингополучатель может прекратить договор и вернуть имущество лизингодавцу. В бухгалтерии этот вид лизинга учитывается как аренда, а не приобретение.

Применение лизинга в бизнесе позволяет компаниям обновлять и улучшать свое оборудование без значительных начальных капиталовложений.

Сравнение финансового и операционного лизинга Параметр Финансовый лизинг Операционный лизинг Право собственности Переходит к лизингополучателю Остается у лизингодавца Амортизация и стоимость имущества Учитывается в бухгалтерии лизингополучателя Не учитывается в бухгалтерии лизингополучателя Обязательства по остаточной стоимости Лизингополучатель обязан заплатить Остаточная стоимость покрыта лизинговыми платежами Понятие лизингополучателя и лизингодателя

Учет лизинговых операций у лизингополучателя и лизингодателя имеет свои особенности. В учете лизингополучателя необходимо учитывать арендную плату за использование имущества, а также его стоимость, остаточную стоимость и срок аренды. В учете лизингодателя необходимо учитывать доходы от лизинговой аренды и расходы на предоставление имущества в лизинг.

Учет лизингополучателя

Учет лизинговых операций у лизингополучателя включает следующие этапы:

- Отражение договора лизинга в учете. Договор лизинга должен быть отражен в учете лизингополучателя.

- Расчет и учет арендной платы. Лизингополучатель должен рассчитывать и учитывать арендную плату за использование имущества.

- Учет стоимости имущества и его остаточной стоимости. Лизингополучатель должен учитывать стоимость имущества в период использования и его остаточную стоимость после окончания срока договора лизинга.

- Учет срока аренды. Лизингополучатель должен учитывать срок аренды, который определен в договоре лизинга.

Учет лизингодателя

Учет лизинговых операций у лизингодателя включает следующие этапы:

- Учет доходов от лизинговой аренды. Лизингодатель должен учитывать доходы от предоставления имущества в лизинг.

- Учет расходов на предоставление имущества в лизинг. Лизингодатель должен учитывать расходы на предоставление имущества в лизинг, такие как стоимость приобретения имущества, его обслуживание и ремонт.

Таким образом, учет лизинговых операций у лизингополучателя и лизингодателя является важным аспектом финансового учета и налогового применения. Необходимо правильно учитывать все аспекты лизинговой операции, чтобы избежать нарушений в учете и налоговых обязательствах.

Учет лизинговых операций

Как учитывать лизинговые операции в программе «1С: Бухгалтерия 8» ред. 3.0? Для этого необходимо установить соответствующий функционал в программе, а затем настроить учетные регистры и планы счетов.

- Применение ФСБУ (Федеральных Стандартов Бухгалтерского Учета) является обязательным при учете лизинговых операций.

- В учете лизинга необходимо учитывать движение основных средств, обязательства по лизингу и учет расходов и доходов от лизинговых операций.

Учет лизинговых операций также предполагает учет налоговых последствий. Налоговый учет лизинга включает расчет и уплату налогов, связанных с лизингом, а также применение налоговых льгот и окончание налогового периода.

В программе «1С: Бухгалтерия 8» ред. 3.0 существуют специальные возможности для учета налоговых аспектов лизинговых операций. Эти механизмы позволяют автоматизировать расчет налогов и формирование налоговой отчетности в соответствии с требованиями законодательства.

Пример учета лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0:

Документ Счет учета Налоговая база Договор лизинга Основные средства Разница между стоимостью и остаточной стоимостью Акт выполненных работ Расчеты с поставщиками и подрядчиками Стоимость выполненных работ Накладная на получение товаров Материально-производственные запасы Стоимость полученных товаров Все эти операции должны быть правильно отражены в учетных регистрах, позволяющих получить необходимую информацию о финансовом состоянии и результативности бизнеса лизингополучателя.

Методы учета лизинговых операций

Учет лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0 может осуществляться различными методами в зависимости от характеристик и особенностей этих операций.

Для учета лизинговых операций в соответствии с требованиями Федеральных стандартов бухгалтерского учета (ФСБУ) и налоговым законодательством применяются следующие методы учета:

- Метод финансового лизинга. Этот метод предполагает учет лизинговых операций как приобретение актива, который затем амортизируется. Стоимость актива и причитающийся ему прямой и косвенный налог на добавленную стоимость учитываются в полных объемах в учете.

- Метод оперативного лизинга. Этот метод предусматривает учет лизинговых операций как текущих расходов. Арендная плата, выплачиваемая по договору лизинга, учитывается как расходы текущего периода. В этом случае ставка налога на добавленную стоимость учитывается только на сумму арендной платы.

- Метод фактического приема-передачи. При использовании данного метода, лизингополучатель учитывает наличие арендованного актива как фактически принятого и ведет учет согласно своим внутренним правилам и процедурам.

Выбор метода учета лизинговых операций в «1С: Бухгалтерии 8» ред. 3.0 осуществляется с учетом типа активов, характера лизинговых платежей и требований бухгалтерской отчетности.

Учет лизинговых платежей

При учете лизинговых операций в программе «1С: Бухгалтерия 8» ред. 3.0 необходимо учитывать все основные аспекты связанные с налоговым и финансовым учетом лизинга.

Для правильного учета лизинговых платежей рекомендуется применять следующие шаги:

- Создать счета в плане счетов для учета лизинговых операций;

- Учитывать лизинговые платежи в бухгалтерии;

- Отражать налоговые и финансовые последствия лизинговых операций;

- Составить правильные документы для отчетности по лизингу.

Учет лизинговых платежей в программе «1С: Бухгалтерия 8» ред. 3.0 осуществляется путем отражения движений на соответствующих счетах. Основные счета для учета лизинговых платежей включают:

Счет 01 «Основные средства» — для учета стоимости лизингового объекта;

Счет 02 «Амортизация» — для начисления амортизации на лизинговый объект;

Счет 03 «Обслуживание оборудования» — для учета расходов, связанных с обслуживанием лизингового объекта;

Счет 04 «Лизинговые платежи» — для учета фактических лизинговых платежей;

Счет 05 «Проценты по лизинговым платежам» — для учета выплаченных процентов по лизинговым платежам;

Счет 06 «НДС по лизинговым платежам» — для учета уплаченного НДС по лизинговым платежам.

Все лизинговые платежи и связанные с ними операции должны быть учтены в соответствии с применяемыми налоговыми и финансовыми стандартами (ПБУ, НК РФ).

Рекомендуется вести детальную документацию по каждой лизинговой операции, включающую:

- Договор лизинга;

- Акты приема-передачи лизингового объекта;

- Акты выполненных работ (если применимо);

- Счета-фактуры на оплату лизинговых платежей;

- Платежные поручения и квитанции об оплате лизинговых платежей;

- Прочие документы, связанные с лизинговой операцией.

Правильный и компетентный учет лизинговых платежей в программе «1С: Бухгалтерия 8» ред. 3.0 позволяет корректно учитывать все финансовые и налоговые аспекты, связанные с лизингом, и обеспечивает надежность и достоверность бухгалтерской информации.

«1С: Бухгалтерия 8» ред. 3.0 и учет лизинга

Применение «1С: Бухгалтерии 8» ред. 3.0 для учета лизинга позволяет автоматизировать процесс учета лизинговых операций и обеспечить правильное отражение таких операций в бухгалтерском учете. С помощью этой программы можно контролировать выплаты по лизингу, вычислять суммы начислений по амортизации и прочие расходы, связанные с предметом лизинга.

- Как происходит учет лизинга в «1С: Бухгалтерии 8» ред. 3.0?

Учет лизинга в «1С: Бухгалтерии 8» ред. 3.0 осуществляется на основе договоров лизинга и требований ФСБУ. При создании договора лизинга в программе необходимо указать все параметры сделки, такие как сумма лизинговых платежей, срок договора, ставка, периодичность выплат и другие условия.

Для учета платежей производится регистрация документов в программе, с помощью которых отражаются фактические начисления и платежи по лизинговому договору. В программе можно генерировать отчеты, которые позволяют анализировать выполнение обязательств по лизингу, рассчитывать амортизацию предметов лизинга и контролировать своевременность платежей.

- Учет лизинга в налоговом учете

Учет лизинга в налоговом учете также осуществляется с использованием программы «1С: Бухгалтерия 8» ред. 3.0. В рамках налогового учета могут быть применены определенные корректировки и правила учета, которые отличаются от учета по ФСБУ.

Например, при учете лизинга в налоговом учете могут применяться специальные налоговые методы, такие как уплаты ПНД, НДС на лизинговые платежи, правила взносов в пенсионный и социальный фонды и другие требования налогового законодательства.

Все эти особенности налогового учета лизинга могут быть учтены в программе «1С: Бухгалтерия 8» ред. 3.0. С помощью специальных настроек и функционала программы можно корректно отразить все изменения и требования налогового законодательства в учете лизинговых операций.