Двойное налогообложение — такое, при котором один и тот же объект налогообложения подлежит налогообложению двумя разными странами. Для предотвращения избежания налогообложения и увеличения прозрачности в сфере международного бизнеса, немецкое право устанавливает двойное налогообложение. В Германии право налогового обмена основано на международном налогообложении и налоговой информации.

Основная цель такого налогообложения — предотвращение уклонения от уплаты налогов и снижение издержек бизнеса. Для достижения этой цели Германия активно заключает двусторонние договоры об избежании двойного налогообложения с различными странами. Такие договоры устанавливают правила и условия для распределения налогообязательств и уплаты налогов на две страны.

В рамках таких договоров приняты определенные виды налогообложения. Например, в Германии предусмотрено налогообложение дохода физических и юридических лиц, прибыли от деятельности в сфере бизнеса и инвестиций. Двойное налогообложение может быть устранено путем применения статуса «постоянного посредника» или после получения решения из Нижегородской области.

Что такое двойное налогообложение?

Для избежания двойного налогообложения Германия имеет заключенные с разными странами соглашения об обмене информацией и налоговом сотрудничестве. Это так называемые Договоры о избежании двойного налогообложения (ДДН), которые устанавливают специальные правила относительно налогообложения между Германией и другими странами.

Основная цель двойного налогообложения — устранение увеличение издержек при международном налогообложении и обеспечение справедливости и равноправия для бизнеса и граждан разных стран. Кроме того, соглашения по избежанию двойного налогообложения помогают предотвратить налоговое избежание и уклонение от налогов.

Определение и причины возникновения

Причины возникновения двойного налогообложения могут быть различными. Одной из причин является то, что разные страны могут иметь разные системы налогообложения и критерии для определения того, какой доход и как облагается налогами. Это может привести к перекрытию налогообложения и удвоению налоговых обязательств для международных компаний.

- Налоговое избежание: Многие компании стремятся избежать двойного налогообложения и минимизировать свои налоговые обязательства путем налогового планирования и использования различных схем. Однако, такие схемы могут быть недопустимы или незаконными в некоторых странах.

- Увеличение издержек: Двойное налогообложение может привести к увеличению издержек для компаний, так как они вынуждены платить налоги в разных странах. Это может оказать негативное влияние на прибыль и конкурентоспособность компании.

- Отсутствие обмена информацией: Некоторые страны могут отказываться от обмена информацией о налогооблагаемых доходах и активах с другими странами, что затрудняет решение проблем двойного налогообложения. Это может побуждать компании искать способы избежать двойного налогообложения через оффшорные схемы и другие нечестные практики.

Виды двойного налогообложения

В немецком налоговом праве существует несколько видов двойного налогообложения. Рассмотрим некоторые из них:

- Двойное налогообложение доходов от предпринимательской деятельности: Это связано с тем, что предприятия могут иметь филиалы или дочерние компании в различных странах, и доходы от этих дочерних компаний облагаются налогами в стране, где находится компания. Однако, такое двойное налогообложение можно избежать посредством соглашений об избежании двойного налогообложения (МДНО) между Германией и другой страной.

- Двойное налогообложение наследств и дарений: В ситуации, когда наследник или даритель является резидентом одной страны, а недвижимость или другие активы находятся в другой стране, возникают сложности с налогообложением. Решение этой проблемы достигается через применение международных соглашений об избежании двойного налогообложения.

Такое международное сотрудничество позволяет избежать двойного налогообложения и обменяться информацией между налоговыми органами двух стран, что способствует улучшению бизнес-климата и притоку иностранных инвестиций. Издержки, связанные с двойным налогообложением, такие как налоговые риски и снижение конкурентоспособности, могут быть сведены к минимуму благодаря эффективному обмену информацией и сотрудничеству между налоговыми органами разных стран.

Выборочное двойное налогообложение

Для бизнеса, в частности российских компаний, имеющих право на международное налогообложение, такое явление, как двойное налогообложение, представляет собой увеличение налоговых издержек. Что же такое двойное налогообложение и каким образом его можно избежать?

Двойное налогообложение — это ситуация, когда одни и те же доходы или активы подлежат налогообложению в двух и более странах одновременно. В случае России и Германии, двойное налогообложение между этими двумя странами может быть избежано благодаря существующему Договору об избежании двойного налогообложения.

Обмен информацией и сотрудничество в области налогообложения стало немецкого государства и России позволяют снизить уровень двойного налогообложения между данными странами. Таким образом, российские компании имеют возможность избежать переплаты налогов и сэкономить значительные средства.

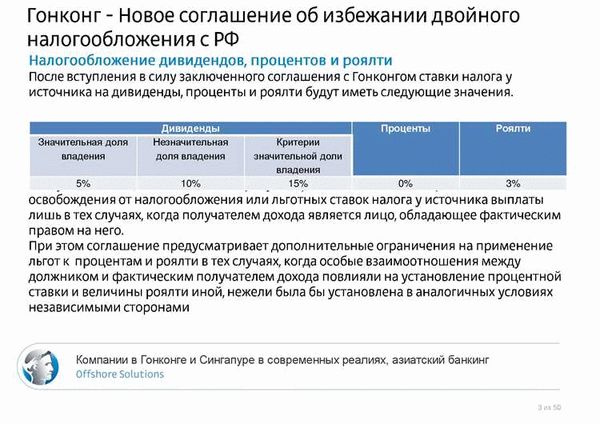

Виды двойного налогообложения могут быть различными. Это может быть двойная налогооблажение доходов от продажи активов, двойное налогообложение дивидендов или процентов, двойное налогообложение недвижимости и т.д. В каждом случае важно разобраться в особенностях налогообложения под конкретный вид дохода или активов.

Для избежания двойного налогообложения компании обращаются к налоговым консультантам, которые помогают разработать налоговую стратегию. Одним из вариантов избежания двойного налогообложения является регистрация филиала компании в Германии, что позволяет оторвать часть деятельности от основного предприятия и минимизировать налоговые обязательства.

В общем, двойное налогообложение может оказывать значительное влияние на бизнес и его финансовую состоятельность. Поэтому, при планировании и развитии международного бизнеса важно учитывать возможные риски, связанные с двойным налогообложением, и принимать меры по его избежанию.

Глобальное двойное налогообложение

Виды налогообложения?

В Германии существует несколько видов налогообложения: налог на доходы физических лиц (personal income tax), налог на прибыль предприятий (corporate income tax), налог на добавленную стоимость (value added tax), налог на наследство и дарение (inheritance and gift tax) и другие.

Как такое налогообложение достигается?

Двойное налогообложение в Германии и других странах может быть устранено или сделано более приемлемым благодаря международным налоговым договорам. Эти договоры обычно предусматривают различные механизмы для избежания двойного налогообложения, такие как обмен информацией между налоговыми органами двух стран, установление права на налогообложение и др.

Налоговое избежание

Одним из основных способов избежания двойного налогообложения в Германии и других странах является использование таких инструментов, как налоговые ставки и возможности списания расходов. Бизнесы могут применять различные техники для минимизации налоговых обязательств и уменьшения налоговых издержек, такие как учет налоговых льгот, оптимизацию структуры баланса и др.

Также существуют специализированные налоговые консультанты и фирмы, которые помогают бизнесам разрабатывать налоговые стратегии с учетом международных налоговых правил и норм.

| Преимущества двойного налогообложения: | Недостатки двойного налогообложения: |

|---|---|

|

|

Международное налоговое право

Двойное налогообложение – это такое налогообложение, когда один и тот же объект налогообложения облагается налогами в двух или более государствах. В случае двойного налогообложения возникает риск увеличения издержек для бизнеса и ограничения потоков инвестиций между странами.

Для избежания двойного налогообложения и упрощения налогового процесса в международном бизнесе было разработано международное налоговое право. Это правовое поле предоставляет ряд инструментов и механизмов, которые позволяют снизить налоговую нагрузку для предприятий и привлечь инвестиции.

Одним из примеров международного налогового права является Российско-немецкая Конвенция о избежании двойного налогообложения, подписанная между РФ и Федеративной Республикой Германия. Эта конвенция устанавливает основные принципы налогообложения для предприятий, физических лиц и инвестиций, проводимых между двумя странами.

Как правило, международное налоговое право определяет виды издержек, которые могут быть учтены в налоговой базе, а также предусматривает процедуры разрешения споров и конфликтов, связанных с налогообложением.

С целью достижения более прозрачного и эффективного налогообложения различные страны также активно участвуют в создании и обновлении международных стандартов налогообложения, таких как BEPS (Base Erosion and Profit Shifting) – инициатива ОЭСР, направленная на предотвращение перетекания прибылей в налогово благоприятные юрисдикции.

Таким образом, международное налоговое право играет важную роль в регулировании налогообложения в условиях международных операций и бизнеса, обеспечивая предприятиям и инвесторам защиту от двойного налогообложения и увеличение прозрачности в налоговой сфере.

Основы международного налогового права

Двойное налогообложение возникает, когда один и тот же доход или имущество подлежит налогообложению в двух или более странах. Это может привести к несправедливому увеличению налоговой нагрузки для налогоплательщика и созданию избыточных издержек в процессе налогообложения.

Для избежания двойного налогообложения международное налоговое право предусматривает различные виды налогообложения, такие как «освобождение с учетом» и «кредитование источника дохода». Каждая страна имеет свои особенности в определении своего налогообложения, что ведет к необходимости учета и согласования правил обоих стран.

В общем, международное налоговое право достигается через заключение двусторонних или многосторонних соглашений между государствами. Эти соглашения разрабатываются для предотвращения двойного налогообложения и урегулирования вопросов взимания налогов между странами.

Основной принцип международного налогового права — это принцип налогообложения по месту источника дохода. Это означает, что страна, где находится источник дохода, имеет право налогобложения этого дохода. Однако, в некоторых случаях, таких как существование двойного налогообложения, применяются другие принципы и правила для распределения налоговой нагрузки.

В Российской Федерации существует законодательное регулирование для предотвращения двойного налогообложения и сотрудничества в налоговой сфере с другими странами. Российский налоговый закон об этих вопросах базируется на принципах международного налогового права и реализуется через заключение международных налоговых соглашений.

Таким образом, международное налоговое право играет важную роль в регулировании налогообложения между различными странами. Оно позволяет предотвратить двойное налогообложение, обеспечивает сотрудничество между странами и устанавливает правила и принципы для справедливого и эффективного налогообложения.

Обмен налоговой информацией

В Германии существует множество соглашений о налоговом обмене информацией с различными странами. Такое международное сотрудничество позволяет контролировать и регулировать потоки налоговой информации между странами.

Для достижения обмена налоговой информацией в рамках соглашений, Германия и другая страна должны сотрудничать и предоставлять запрашиваемую информацию. Обычно такие запросы могут относиться к конкретным налогоплательщикам или организациям.

Обмен налоговой информацией позволяет государствам эффективнее бороться с налоговыми уклонистами и недобросовестными налогоплательщиками. Благодаря такому обмену можно выявить случаи незаконных действий и пресечь их. Также это позволяет исключить возможность двойного налогообложения и уменьшить налоговые издержки для бизнеса.