Оформление налогового вычета за обучение – один из способов вернуть часть потраченных денег на образование. В данной статье мы рассмотрим основные документы, необходимые для получения вычета, а также сумму, которую можно получить.

В первую очередь, для получения налогового вычета нужно знать, какие документы необходимы. Если вы учитесь в вузе, то вам потребуется предоставить копию договора об обучении, аттестат о среднем образовании или диплом. Для тех, кто обучается в отделении заочной формы обучения, вариантов документов может быть больше – необходимо уточнить в своем образовательном учреждении, какие именно нужны документы для получения вычета.

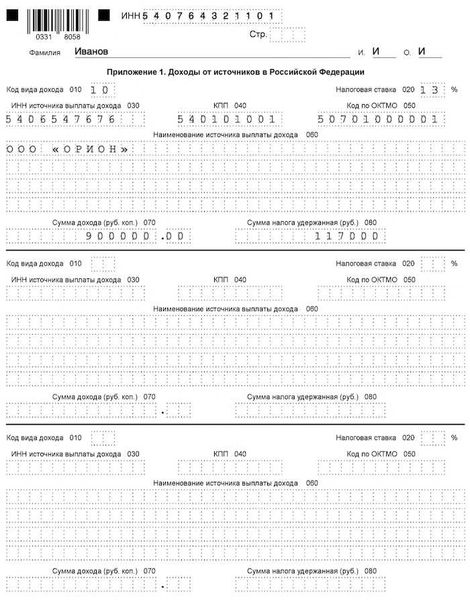

Когда все необходимые документы собраны, можно подавать заявление на налоговый вычет. Для этого необходимо заполнить форму 3-НДФЛ и подать ее в налоговую инспекцию. Обратите внимание, что заявление можно подать в течение года с момента окончания обучения. То есть, если вы закончили учебу в июне, то вам нужно подать заявление до июня следующего года.

Какая сумма вычета может быть получена?

Размеры налогового вычета за обучение зависят от нескольких факторов. Во-первых, от типа обучения – очное или заочное. Во-вторых, от суммы, которую вы заплатили за обучение. Обычно, вычет составляет 13% от суммы, указанной в договоре об обучении. Однако, существуют ограничения – максимальная сумма вычета составляет 120 000 рублей в год.

В каких случаях можно получить налоговый вычет за обучение? На самом деле, список довольно обширен. Вычет можно получить за обучение на любом уровне – от начальной школы до поступления в аспирантуру. Также можно получить вычет за обучение детей. Учитывайте, что вычет можно воспользоваться только один раз – либо за свое обучение, либо за обучение ребенка.

Кто может предпочесть получение налогового вычета за обучение? Если вы платите налог на доходы физических лиц, то имеет смысл воспользоваться этим способом. Однако, если ваш налоговый вычет уже достаточно большой и вы редко получаете средства возврата налога, то, возможно, этот способ не стоит использовать.

В заключение, получить налоговый вычет за обучение – это реально. Для этого необходимо собрать все необходимые документы и подать заявление в налоговую инспекцию. Однако, учитывайте все нюансы и ограничения для получения вычета.

Какие документы нужны, чтобы вернуть деньги за учебу?

Для получения налогового вычета за обучение необходимо представить определенные документы. В зависимости от типа обучения и размеров вычета могут потребоваться различные документы. Вот список необходимых документов:

- Копия документа, подтверждающего факт оплаты обучения. Это может быть договор об обучении или квитанция об оплате.

- Справка или выписка из бухгалтерии учебного заведения, подтверждающая передачу денежных средств от учащегося на счет учебного заведения.

- Копия документа, удостоверяющего личность учащегося. Это может быть паспорт или другой документ, содержащий фотографию.

- Копия документа о поступлении или продолжении обучения. Это может быть приказ о зачислении или продлении обучения.

- Выписка из зачетной книжки или другого документа, подтверждающая фактическое посещение занятий.

В случае заочного обучения могут потребоваться дополнительные документы, такие как расписание занятий или справка от учебного заведения о форме обучения.

Наличие всех необходимых документов облегчает процесс получения налогового вычета за обучение. Важно ознакомиться с требованиями налогового органа и предоставить все необходимые документы в полном объеме.

Способы оформления налогового вычета

Для получения налогового вычета за обучение вам необходимо правильно оформить документы и выбрать наиболее подходящий вариант оформления. Размеры налогового вычета зависят от суммы документов, предоставленных в налоговую инспекцию.

Какую сумму можно вернуть

за обучение?

Размер налогового вычета за обучение зависит от следующих факторов:

- Тип налогового вычета;

- Статус налогоплательщика;

- Сумма платежей по обучению;

- Какой утилизируемый налоговый доход в налоговом периоде.

Какие документы нужны для получения налогового вычета?

Для получения налогового вычета за обучение вам необходимо предоставить следующие документы:

- Подтверждающий документ об обучении (например, договор или квитанция);

- Копия документа, удостоверяющего вашу личность;

- Квитанции об оплате за обучение.

В каких случаях можно получить налоговый вычет?

Вы можете получить налоговый вычет за обучение, если:

- Вы являетесь резидентом Российской Федерации;

- Вы учились в учебном заведении, имеющем государственную аккредитацию;

- Обучение осуществлялось на очном, заочном или вечернем отделении;

- Сумма платежей по обучению была учтена в налоговой декларации.

Какие способы оформления налогового вычета можно предпочесть?

Есть несколько способов оформления налогового вычета:

- Самостоятельное оформление налогового вычета через личный кабинет налоговой службы;

- Оформление налогового вычета через налоговую инспекцию;

- Оформление налогового вычета через специализированную компанию или бухгалтера.

В случае самостоятельного оформления налогового вычета, необходимых документов и заполнения соответствующих форм можно найти на официальном сайте налоговой службы. Вы должны будете заполнить заявление 3-НДФЛ и приложить все необходимые документы. После этого вам нужно будет подать заявление в налоговую инспекцию лично или через почту.

Оформление через специализированную компанию или бухгалтера может облегчить процесс получения налогового вычета. Эксперты смогут вам помочь собрать необходимые документы, заполнить заявление и подать его в налоговую инспекцию.

Кто может получить налоговый вычет за обучение?

Для получения налогового вычета за обучение необходимо учитывать ряд условий и предоставить определенные документы. Кто может получить этот вычет?

На первом месте стоят обучение и подготовка по программам среднего профессионального, высшего и послевузовского образования. В рамках этих программ вычет можно получить как на очном, так и заочном обучении. В случае заочного обучения вычет доступен только при условии, что студент периодически посещает образовательное учреждение и сдает зачеты или экзамены.

Какие документы нужны для получения налогового вычета за обучение?

- Заявление 3-НДФЛ (обязательно в электронной форме).

- Копия документа об образовании или справки об обучении.

- Копия контракта с образовательным учреждением (для платного обучения).

- Документы, подтверждающие фактические затраты на обучение (например, квитанции об оплате).

Какую сумму можно вернуть и в каких случаях?

Размеры налогового вычета за обучение могут быть разными в зависимости от вида обучения и категории налогоплательщика. Например, налоговый вычет за обучение по программам среднего профессионального образования может составлять до 25 000 рублей в год, а за обучение по программам высшего и послевузовского образования – до 120 000 рублей в год.

Обратите внимание, что налоговый вычет за обучение нельзя получить в случаях, когда обучение финансируется за счет средств бюджета или работодателя.

Какие способы оформления налогового вычета за обучение предпочесть?

Для получения налогового вычета за обучение есть два основных варианта. Первый – оформить налоговый вычет самостоятельно через налоговую декларацию. Второй – попросить работодателя учесть налоговый вычет при начислении заработной платы. В обоих случаях необходимо предоставить все необходимые документы для получения вычета.

Какие размеры налогового вычета?

Размеры налогового вычета за обучение могут зависеть от нескольких факторов, таких как вид и форма обучения, сумма затрат на обучение, наличие других налоговых вычетов и общая сумма налоговых платежей. Определить точный размер вычета можно только после оформления соответствующих документов и подачи заявления.

В общем случае, размер налогового вычета за обучение может составлять до 120 000 рублей в год. Однако, есть определенные ограничения в зависимости от вида обучения:

- Для заочного обучения или обучения на дополнительных профессиональных программ (курсы повышения квалификации и т.д.) предусмотрен максимальный размер вычета в размере 50 000 рублей в год.

- Для обучения на очной форме обучения в учреждениях начального, среднего и высшего профессионального образования размер вычета составляет 120 000 рублей в год.

Однако, необходимо учитывать, что налоговый вычет за обучение не может превышать сумму фактических затрат на обучение. Также стоит учесть, что существуют дополнительные ограничения на размер налогового вычета в зависимости от общей суммы налоговых платежей.

Для получения налогового вычета за обучение необходимы следующие документы:

- Заявление на получение налогового вычета.

- Копия подтверждающего документа об обучении (например, договор об оказании платных образовательных услуг).

- Копия документа об оплате за обучение (например, квитанция об оплате).

- Копия паспорта (страница с фотографией).

В случае, если обучение осуществляется в вузе, также могут потребоваться дополнительные документы, такие как зачетная книжка, справка о поступлении и другие.

Чтобы вернуть деньги налогового вычета, необходимо заполнить 3-НДФЛ и подать его в налоговую. Какие именно документы нужны для оформления налогового вычета, зависит от конкретной ситуации, поэтому рекомендуется обратиться в налоговую службу для получения подробной информации и консультации.

Как получить налоговый вычет за образование?

Для получения налогового вычета за образование необходимо предоставить определенные документы в налоговое отделение. Какие документы нужны и какие суммы можно получить в качестве вычета?

Существует несколько способов оформления налогового вычета за образование. В зависимости от вида обучения (очное, заочное, дистанционное) и случая (получение первого высшего образования, повышение квалификации и др.) могут быть различия в требуемых документах. Рассмотрим основные варианты и их особенности.

Очное обучение в вузе

- Справка из учебного заведения о том, что обучение проводилось в очной форме.

- Копия договора об обучении, подтверждающая оплату обучения.

- Справка из банка о произведенных платежах по договору.

- Копия документа об установлении льготы (если применимо).

Заочное обучение в вузе

- Справка из учебного заведения о том, что обучение проводилось в заочной форме.

- Копия договора об обучении, подтверждающая оплату обучения.

- Справка из банка о произведенных платежах по договору.

Повышение квалификации, курсы, тренинги

- Договор или счет от организации, предоставляющей услуги по повышению квалификации.

- Копия документа о проведенных мероприятиях (сертификат, удостоверение и др.).

- Копия справки о выплате за обучение.

В разных случаях размеры налогового вычета могут быть разными. Для получения вычета за обучение в вузе сумма необходимых документов не должна превышать 120 000 рублей в год, а сумма вычета составляет 50 000 рублей в год. Для получения вычета за повышение квалификации, курсы или тренинги, сумма вычета составляет 20% от общей суммы затрат.

Если у вас возникли вопросы о том, как получить налоговый вычет за обучение, вы всегда можете обратиться в налоговое отделение для консультации. Не забывайте, что для получения вычета необходимо вовремя предоставить все необходимые документы и соблюсти требования законодательства.