Налоговый вычет за лечение – это возможность частично вернуть деньги, потраченные на медицинские услуги. Однако, чтобы получить такой вычет, нужно знать, какие документы требуются и что именно можно вернуть.

Основные положения налогового вычета за лечение зависят от семейного положения и возраста ребенка. Если вы планируете получить вычет на себя, то вам понадобятся определенные документы. Если вы хотите получить вычет за лечение супруги/супруга или ребенка, то потребуются иные документы.

Кто может получить налоговый вычет за лечение?

Для начала, нужно знать, что не каждый может получить налоговый вычет. Возможность получить вычет определена в соответствующем законодательстве. Сумма вычета также имеет ограничения – не более определенного процента от суммы, потраченной на медицинские услуги. Сумму вычета можно уточнить на сайте налоговой службы.

Какие нужны документы для налогового вычета

Для того чтобы получить налоговый вычет за лечение или лечение ребенка, необходимо представить определенные документы. В зависимости от положений закона и вашей ситуации, основные документы могут отличаться. Ниже приведен список основных документов, которые могут потребоваться для получения налогового вычета.

- Справка о доходах

- Медицинские справки и документы

- Копия паспорта

- Договор с медицинским учреждением

- Квитанции об оплате лечения

- Счета на оплату лечебных услуг

- Документы, подтверждающие родственные отношения (для вычета за лечение ребенка)

Кроме того, в зависимости от вашей ситуации, могут потребоваться дополнительные документы. Например, если налоговый вычет за лечение предоставляется не на себя, а на супруга или ребенка, то потребуется также предоставить документы, подтверждающие их родственные отношения.

Обратите внимание, что есть определенные ограничения и условия для получения налоговых вычетов за лечение. Например, существует ограничение на сумму вычета, сколько денег можно вернуть. Также не все виды лечения могут попасть под налоговый вычет. Подробнее о правилах получения налогового вычета лучше узнать у специалиста или из официальных источников.

Кто может получить налоговый вычет за лечение

В соответствии с законодательством Российской Федерации, налоговый вычет за лечение можно получить в следующих случаях:

- За лечение своего ребенка. Если у вас есть ребенок, вы можете воспользоваться налоговым вычетом за его лечение. В этом случае вы можете оплатить лечение и получить возврат денег в размере определенного процента от суммы, потраченной на лечение ребенка.

- За лечение супруга. Если ваш супруг нуждается в лечении, вы можете получить налоговый вычет за его лечение. В этом случае вы также можете получить возврат денег в определенном размере от потраченной суммы на лечение супруга.

- За лечение именно вас. Если вам самому требуется лечение, вы также можете получить налоговый вычет за его оплату. В этом случае вы сможете вернуть часть денег, потраченных на ваше собственное лечение.

Для того чтобы получить налоговый вычет за лечение, необходимо соответствовать определенным условиям и предоставить необходимые документы. Основные требования и документы для получения налогового вычета за лечение:

- Оригиналы и копии медицинских документов, подтверждающих факт и стоимость проведенного лечения.

- Копия полиса обязательного медицинского страхования.

- Документы, подтверждающие ваше право на получение налогового вычета (например, свидетельство о рождении ребенка или свидетельство о браке для получения вычета за лечение ребенка или супруга).

| Вычет | Сумма |

|---|---|

| Вычет за лечение ребенка | 50% от суммы, потраченной на лечение ребенка |

| Вычет за лечение супруга | 30% от суммы, потраченной на лечение супруга |

| Вычет за лечение себя | процент от суммы, потраченной на ваше лечение, зависит от медицинских положений |

Количество вычетов, которое можно получить за лечение, ограничено законодательством. Уточните в соответствующих налоговых органах, сколько раз и в каких случаях вы можете получить налоговый вычет за лечение.

Сколько можно вернуть денег

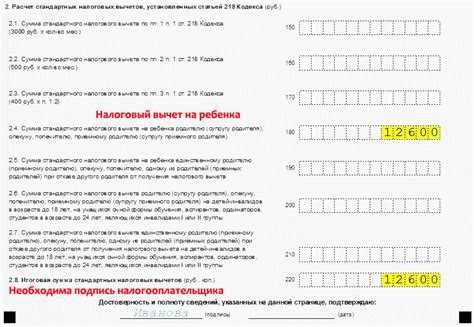

Сумма налогового вычета за лечение зависит от положения дел в семье и количества членов семьи, которые нуждаются в лечении. Каждый родитель может получить вычет за лечение себя, своего супруга и детей до 18 лет.

Для получения налогового вычета необходимо предоставить определенные документы, подтверждающие факт получения медицинской помощи. В зависимости от случая и вида лечения могут потребоваться следующие документы:

- медицинское заключение или справка от врача

- документ о стоимости и оплате медицинских услуг

- рецепты или прописки на лекарственные препараты

- счета на оплату лечения в медицинской организации

- подтверждение оплаты лечения (квитанции, выписки из банковского счета)

Основные документы для налогового вычета за лечение включают медицинское заключение или справку от врача, которая подтверждает необходимость лечения. Если речь идет о стоимости медицинских услуг, то нужен документ, который указывает на принятую оплату и стоимость услуг. Для подтверждения оплаты лечения являются документы в виде квитанций, счетов или выписок из банковского счета. В случае использования лекарственных препаратов необходимо предоставить рецепты или прописки на них.

Какие суммы можно вернуть в качестве налогового вычета за лечение? На данный момент максимальный вычет, который может быть предоставлен, составляет 120 000 рублей в год на одного члена семьи. То есть, если у вас есть супруга и двое детей, вы можете вернуть до 240 000 рублей в год.

Однако, для получения налогового вычета за лечение необходимо соблюдать определенные условия. Например, лечение должно быть проведено на территории Российской Федерации, и документы должны быть оформлены правильно и в полном объеме. Также следует учесть, что не все виды лечения и медицинских услуг могут быть включены в список тех, за которые можно получить налоговый вычет.

Налоговый вычет на лечение: основные положения

Для получения налогового вычета на лечение необходимо предоставить соответствующие документы в налоговую инспекцию. Какие именно документы нужны, зависит от вашей ситуации:

- Если вы хотите получить вычет за лечение себя, вам потребуется предоставить медицинскую справку о прохождении лечения, а также копию договора с лечебным учреждением.

- Если вы хотите получить вычет за лечение своего ребенка, вам понадобится свидетельство о рождении ребенка, медицинские справки об обследовании и лечении, а также копии договоров с лечебными учреждениями.

- Если вы хотите получить вычет за лечение супруга, вам потребуется свидетельство о браке, медицинские справки об обследовании и лечении супруга, а также копии договоров с лечебными учреждениями.

Кроме того, для получения налогового вычета на лечение вам необходимо учесть следующие положения:

- Вычет можно получить только за фактически произведенные расходы на лечение. Это означает, что вам нужно сохранить все чеки, квитанции и другие документы, подтверждающие расходы на лечение.

- Сумма налогового вычета на лечение зависит от вашего дохода. Чем выше ваш доход, тем больше вы сможете вернуть себе.

- Сроки подачи заявления на получение налогового вычета могут различаться в разных регионах. Уточните эти сроки в вашей налоговой инспекции.

Также следует помнить, что налоговый вычет на лечение может быть получен только одним лицом — тем, кто был официально указан в договоре с лечебным учреждением. Если расходы на лечение были покрыты несколькими лицами, вычет может быть получен только одним из них.

Как получить вычет за лечение себя, ребенка или супруга

Для получения налогового вычета за лечение могут подавать заявление как сами пациенты, так и их супруги и дети. Основные условия для получения вычета – это соблюдение требований закона.

Какие документы нужны для получения налогового вычета за лечение ребенка, себя или супруга?

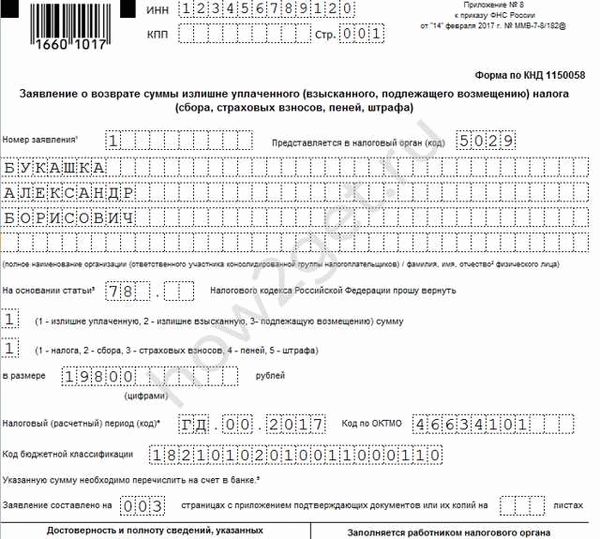

- Заявление на получение налогового вычета за лечение. Заявление заполняется налогоплательщиком и содержит информацию о пациенте, а также данные о тех медицинских услугах, которые были оказаны.

- Договор с медицинским учреждением. Договор должен содержать информацию о дате оказания медицинских услуг, описывать их вид и стоимость.

- Справка о состоянии здоровья пациента. Справка выдается учреждением здравоохранения, в котором проводилось лечение. Она должна подтверждать факт проведения медицинских процедур, а также указывать диагноз и рекомендации для дальнейшего лечения.

- Документы о выплаченных расходах на лечение. В качестве документов могут быть предоставлены кассовые чеки, счета, договоры на оплату медицинских услуг.

- Копия свидетельства о рождении или свидетельства о браке. Копии данных документов будут необходимы для подтверждения родственных отношений пациента с его супругой или детьми.

Как получить вычет за лечение?

Для получения налогового вычета за лечение необходимо заполнить заявление, приложить все необходимые документы и подать их в налоговую инспекцию. Заявление и документы могут быть поданы как лично, так и через личный кабинет налогоплательщика на официальном сайте налоговой службы. Обработка заявления и принятие решения о предоставлении вычета занимает определенное время. После рассмотрения заявления, налоговая служба выносит решение о предоставлении или отказе в налоговом вычете за лечение.

Сумма налогового вычета за лечение определяется в соответствии с действующим законодательством и может составлять определенный процент от суммы фактически произведенных расходов на медицинские услуги.

Какие документы нужны для налогового вычета за лечение

Вот основные документы, которые могут понадобиться для налогового вычета за лечение:

- Медицинские счета и квитанции. Это основные документы, подтверждающие факт и стоимость вашего лечения. Сколько документов потребуется, зависит от сложности и продолжительности лечения.

- Рецепты и медицинские заключения. В некоторых случаях может потребоваться предоставить дополнительные документы, подтверждающие необходимость и целесообразность проведения определенных процедур или приема лекарств.

- Справка о доходах. Для подтверждения вашей правомочности получать налоговый вычет, вам может потребоваться предоставить справку о доходах за соответствующий налоговый период.

- Документы, подтверждающие ваше отношение к пациенту. Если вы получаете налоговый вычет за лечение ребенка, вам может потребоваться предоставить свидетельство о рождении ребенка или другие документы, подтверждающие ваше родительство или опеку.

- Документы, подтверждающие оплату лечения. Если вы заплатили за лечение с помощью банковской карты или через банковский перевод, вам может потребоваться предоставить выписку со счета и/или копию банковского платежного документа.

Кроме этих основных документов, вам может понадобиться предоставить дополнительные документы, в зависимости от особенностей вашего случая и требований налогового законодательства. Например, если вы получаете налоговый вычет за лечение супруга, вам может потребоваться предоставить свидетельство о браке или другой документ, подтверждающий вашу супружескую связь.

Важно помнить, что налоговый вычет за лечение — это возможность вернуть часть денег, потраченных на ваше или вашего ребенка лечение. Как можно получить налоговый вычет за лечение, и какие документы для этого нужны, можно узнать в налоговой инспекции или на официальном сайте налоговой службы вашей страны.