Лизинговые операции являются важной частью современной экономики и используются для приобретения различных активов, таких как транспортные средства, оборудование и недвижимость. В данной статье рассмотрим основные понятия и принципы бухгалтерского учета лизинговых операций.

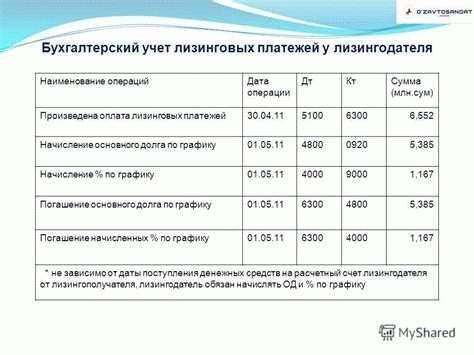

Одной из ключевых точек при бухгалтерском учете лизинга является отображение лизинговых платежей в бухгалтерии. В зависимости от типа лизинговой операции (финансовый или операционный), платежи могут быть отнесены на разные счета и иметь разное значение для формирования прибыли и налоговой базы.

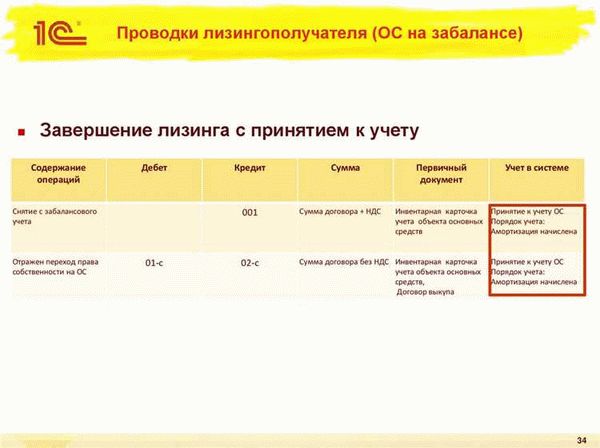

Финансовый лизинг предполагает, что арендатор получает право собственности на актив по истечению лизингового периода. В данном случае, лизинговые платежи отражаются в бухгалтерии как амортизация актива, погашение задолженности перед лизингодателем и проценты по лизинговому договору.

В то же время, операционный лизинг не предусматривает перехода права собственности на актив лизингополучателю. В этом случае, лизинговые платежи отражаются в бухгалтерии как расходы текущего периода и снижение прибыли.

Определение и особенности бухгалтерского учета лизинга

Бухгалтерский учет лизинговых операций имеет свои особенности, связанные с особенностями договоров лизинга и правилами бухгалтерии.

- Лизинговые платежи. Лизинговые платежи относятся на счета расходов. Они могут быть единовременными или регулярными. Эти платежи включают в себя арендную плату и возможны другие платежи, такие как страховка, налоги и т.д.

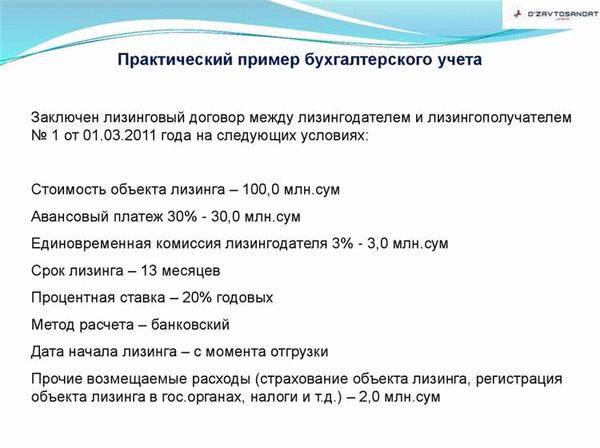

- Определение стоимости активов. При бухгалтерском учете лизинга необходимо определить стоимость активов, которые передаются в лизинг, и отразить ее в бухгалтерии. В зависимости от договора лизинга, стоимость активов может быть фиксированной или изменяемой, а договор может предусматривать или не предусматривать передачу права собственности на активы лизингополучателю по истечении срока лизинга.

- Амортизация активов. При бухгалтерском учете лизинга необходимо учесть амортизацию активов, находящихся в лизинге. Амортизация активов относится на счета расходов и производится в соответствии с правилами бухгалтерии.

- Налог на прибыль. При бухгалтерском учете лизинговых операций необходимо принять во внимание налоговые последствия. В зависимости от условий договора лизинга, лизинговые платежи и амортизацию активов можно учитывать при расчете налога на прибыль.

Бухгалтерский учет лизинговых операций является важным компонентом финансовой деятельности предприятия. Точный и правильный учет лизинговых операций позволяет предприятию управлять своими финансовыми ресурсами эффективнее и принимать обоснованные финансовые решения.

Методы учета лизинговых операций

Для правильного учета лизинговых операций необходимо понимать основные понятия в области лизинга и учитывать налоговые последствия заключения договора. Существуют различные методы учета лизинговых операций, которые можно применять в зависимости от целей и особенностей компании.

Один из основных методов учета — это оперативный метод, при котором лизинговые платежи учитываются непосредственно в отчетах о прибыли и убытках. В этом случае, компания получает бухгалтерскую прибыль сразу, а затраты на лизинговые платежи учитываются в расходах. Этот метод позволяет компании быстро получить финансовую выгоду от лизинга и иметь гибкость в управлении своими финансовыми ресурсами.

Еще одним методом учета является финансовый метод. При использовании этого метода, активы, которые были получены в результате лизинговой операции, учитываются в бухгалтерии компании. Таким образом, компания получает право пользоваться активами по договору лизинга, однако, они не фиксируются в балансе компании. Вместо этого, компания отражает расходы на лизинговые платежи в отчете о прибылях и убытках. Финансовый метод позволяет компании избежать учета излишнего долга и улучшить свое финансовое положение.

Также существует метод комбинированного учета, который сочетает в себе элементы оперативного и финансового методов. При использовании этого метода, компания может выбирать, какие активы будут учитываться по оперативному, а какие — по финансовому методу. Это позволяет компании гибко управлять своими активами и выбирать наиболее выгодный способ учета в каждом конкретном случае.

Важно отметить, что выбор метода учета лизинговых операций может оказывать влияние на налоговое положение компании. Поэтому необходимо внимательно изучить налоговые последствия и проконсультироваться с налоговыми специалистами перед принятием решения о методе учета лизинговых операций, чтобы избежать возможных налоговых рисков.

Учет лизинговых платежей в бухгалтерии

Для правильного учета лизинговых платежей необходимо знать основные понятия и принципы бухгалтерии. Лизинговые платежи относятся к операционным расходам лизингополучателя и являются налоговым вычетом. В бухгалтерии они отражаются на счетах 60 «Расчеты с разными дебиторами и кредиторами» и 25 «Расчеты за услуги».

Для более наглядного представления учета лизинговых платежей можно привести пример таблицы:

| Дата | Описание операции | Дебет | Кредит |

|---|---|---|---|

| 01.01.20XX | Получение счета на оплату лизингового платежа | 60 | |

| 15.01.20XX | Оплата лизингового платежа | 60 |

В данном примере видно, что на счет 60 «Расчеты с разными дебиторами и кредиторами» проводится запись о получении счета на оплату лизингового платежа, а затем при оплате запись проводится на счете 60.

Таким образом, учет лизинговых платежей в бухгалтерии осуществляется в соответствии с отражением операций на соответствующих счетах бухгалтерского учета. Важно правильно классифицировать платежи и следить за их своевременной оплатой.

Основные понятия договора лизинга

В рамках договора лизинга возникает несколько важных понятий, которые следует учитывать при бухгалтерском учете:

- Лизингодатель – это юридическое или физическое лицо, являющееся собственником имущества и предоставляющее его в лизинг

- Лизингополучатель – это юридическое или физическое лицо, которое получает право использования имущества от лизингодателя

- Аренда – это плата, которую лизингополучатель выплачивает за использование имущества в рамках договора лизинга

- Лизинговые платежи – это сумма денег, которую лизингополучатель выплачивает лизингодателю в течение срока договора

- Лизинговый актив – это имущество, которое передается в лизинг лизингополучателю

Основной целью лизинга для лизингодателя является получение прибыли. Лизинговые платежи, полученные лизингодателем, обычно облагаются налогом на прибыль. Для лизингополучателя лизинг является способом получения доступа к дорогостоящему имуществу без больших капиталовложений или кредитования.

Бухгалтерский учет лизинговых операций включает отражение лизингового актива и обязательств по лизинговым платежам в бухгалтерии лизингополучателя. Он также включает отражение дохода от лизинга и учета арендной платы в бухгалтерии лизингодателя. Знание основных понятий договора лизинга позволяет правильно классифицировать операции и корректно проводить бухгалтерский учет в соответствии с принятыми стандартами и правилами.

Сублесинг и его особенности

В отличие от основного договора лизинга, где лизингодатель является собственником имущества и передает его во временное пользование лизингополучателю, сублесинг связан с передачей прав

пользования уже арендованным имуществом. Главным отличием сублесинга является то, что субарендатор полностью наделяется правами и обязанностями лизингополучателя по основному договору лизинга.

- Сублесинг возможен только при наличии письменного соглашения между лизингодателем и лизингополучателем.

- При сублесинге лизингополучатель выступает в роли лизингодателя, а сублесателю передается арендуемое имущество.

- Дополнительные доходы, полученные в результате сублесинга, признаются доходами лизингодателя и облагаются налогом.

- Основным отличием сублесинга является ставка налога на прибыль. В случае сублесинга ставка налога на прибыль увеличивается, поскольку лизингополучатель является налоговым агентом.

Таким образом, сублесинг является одним из способов использования имущества, полученного в результате договора лизинга, для получения дополнительных доходов. Однако, при сублесинге необходимо учитывать ряд особенностей, связанных с письменным соглашением с лизингодателем, налогообложением и правами и обязанностями лизингополучателя.

Передача имущества в лизинг: лизингодатель и лизингополучатель

Лизингодатель – это организация или индивидуальный предприниматель, который передает в аренду имущество и осуществляет его эксплуатацию на условиях лизинга. Основной целью лизингодателя является получение прибыли от сдачи имущества в аренду посредством лизинга. При этом лизингодатель несет ответственность за техническое обслуживание и ремонт арендуемого имущества.

Лизингополучатель – это лицо или организация, которые получают право пользования имуществом на условиях лизинга. Лизингополучатель осуществляет эксплуатацию арендуемого имущества и выплачивает лизинговые платежи лизингодателю. Одной из основных причин, по которым организации обращаются к лизингу, является возможность получить необходимое имущество без значительных затрат сразу.

В бухгалтерском учете лизинговых операций лизингодатель и лизингополучатель должны учитывать следующие основные понятия:

- Арендованное имущество: активы, переданные в аренду лизингополучателю для использования на период лизинга;

- Финансовая аренда: форма лизинга, при которой лизингополучатель становится владельцем арендованного имущества по истечении срока договора лизинга;

- Операционная аренда: форма лизинга, при которой арендуемое имущество остается в собственности лизингодателя после окончания срока договора лизинга;

- Лизинговые платежи: сумма, которую лизингополучатель выплачивает лизингодателю за использование арендуемого имущества;

- Лизинговая задолженность: сумма, которую лизингополучатель обязан выплатить лизингодателю в рамках договора лизинга;

- Договор лизинга: документ, который устанавливает условия аренды и передачи имущества в лизинг.

Учет лизинговых операций требует соблюдения определенных правил и стандартов. Лизингодатель должен учитывать арендованное имущество в своем бухгалтерском учете, а лизингополучатель должен отразить лизинговые платежи и лизинговую задолженность. Это помогает обеим сторонам правильно учесть основные финансовые аспекты лизинговых операций и определить их влияние на финансовые показатели.

Таким образом, бухгалтерский учет лизинговых операций включает в себя различные аспекты, связанные с передачей имущества в лизинг. Лизингодатель и лизингополучатель должны правильно учитывать все финансовые и налоговые аспекты этого процесса, чтобы обеспечить точность учета и соответствие законодательству.

Права и обязанности сторон договора лизинга

Лизингодатель — это компания или организация, которая предоставляет в лизинг объекты для использования лизингополучателю. Лизингодатель имеет следующие права:

- Право получать плату за предоставленное в лизинг имущество;

- Право требовать от лизингополучателя исполнения обязательств по договору лизинга;

- Право требовать большей страховой защиты имущества;

- Право владения имуществом в период действия договора лизинга.

Лизингополучатель — это компания или организация, которая получает в лизинг имущество. Лизингополучатель имеет следующие права и обязанности:

- Право использования предоставленного в лизинг имущества;

- Обязанность выплачивать лизингодателю плату за использование имущества;

- Обязанность обеспечивать сохранность и надлежащую эксплуатацию имущества;

- Обязанность страховать предоставленное в лизинг имущество от рисков;

- Право выкупить предоставленное в лизинг имущество по окончании срока договора лизинга.

Для лизингополучателя лизинг является налоговой льготной формой обеспечения деятельности предприятия, так как лизинговые платежи учитываются как расходы и уменьшают налогооблагаемую прибыль.