- Авансы по земельному налогу 1 квартала 2022 года

- Особенности уплаты земельного налога в 2022 году

- Кто должен уплатить авансы по земельному налогу

- Как рассчитать авансы по земельному налогу

- Какие сроки уплаты авансов по земельному налогу

- Как произвести уплату авансов по земельному налогу в 1С

- Важные моменты при уплате земельного налога

- Как проверить правильность уплаты земельного налога

Земельный налог является одним из наиболее важных и обязательных налогов, взимание которого регламентируется законодательством Российской Федерации. В соответствии с действующими нормами, уплата земельного налога производится в регулярном порядке, а задача учета и контроля над платежами возлагается на налоговую службу.

Авансы по земельному налогу за 1 квартал 2022 года в программе 1С являются неотъемлемой частью процесса учета и уплаты данного налога. Они представляют собой суммы, которые предприятие должно внести в бюджет на начало квартала. После окончания квартала сумма авансового платежа пересматривается и выравнивается в соответствии с фактической стоимостью земельного налога. Уплата авансов по земельному налогу в программе 1С позволяет упростить и автоматизировать процесс взаимодействия с налоговыми органами и обеспечить своевременную и точную уплату.

Для организаций, работающих с программой 1С, возможность расчета и уплаты авансов по земельному налогу является инновационным шагом, способным сэкономить время и силы ведомства, а также ускорить финансовые операции и обеспечить полное соответствие действующему законодательству. Внедрение такой модели позволит сократить риски нарушения правил взимания налога и повысит прозрачность процесса. 1С позволит эффективно управлять данной ситуацией, оперативно вносить изменения и контролировать исполнение обязательств перед бюджетом.

Авансы по земельному налогу 1 квартала 2022 года

Земельный налог является обязательным платежом, который взимается с владельцев и пользователей земельных участков. Величина налога зависит от кадастровой стоимости земельного участка и установленных налоговых ставок. Определение размера авансов по земельному налогу производится согласно действующему законодательству.

- Авансы по земельному налогу включаются в бюджет муниципального образования и направляются на решение различных социально-экономических задач, таких как развитие инфраструктуры, строительство и ремонт дорог, содержание общественных мест и т.д.

- Расчет авансов по земельному налогу проводится на основании данных об объекте недвижимости, его площади, назначении и налоговых ставок. Уплата авансов производится ежеквартально в установленные сроки.

- В случае изменения кадастровой стоимости земельного участка или налоговых ставок, размер авансов может быть скорректирован в соответствии с новыми данными. При этом, в зависимости от региона, установлены ограничения по проценту изменения размера авансов.

Для учета и расчета авансов по земельному налогу в 1С можно использовать соответствующие функциональные возможности программы. В 1С можно указать необходимую информацию о земельных участках, исходные данные для расчета авансов, а также выполнить формирование отчетности и документов для уплаты налога.

Правильное и своевременное уплаты авансов по земельному налогу является обязательным условием для предприятий и граждан. Несвоевременная уплата или невнесение авансов может привести к наложению штрафов и санкций.

Особенности уплаты земельного налога в 2022 году

Изменение сроков уплаты

В 2022 году были внесены изменения в сроки уплаты земельного налога. Теперь налог должен быть уплачен за 1 квартал до 1 мая текущего года. Это означает, что собственники земельных участков должны обратить внимание на новые сроки и своевременно произвести оплату, чтобы избежать штрафов и проблем с налоговыми органами.

Авансы по земельному налогу

В 2022 году также вводится новая система уплаты земельного налога в виде авансовых платежей. Теперь собственники земельных участков должны производить авансы по налогу за каждый квартал. Авансы должны быть уплачены до 1 числа первого месяца каждого квартала. Общая сумма авансовых платежей за год должна составлять 50% от полной суммы налога за предыдущий год.

Предоставление отчетности

В 2022 году также собственники земельных участков обязаны предоставить отчетность о суммах и сроках уплаты налога. Отчетность должна быть представлена в налоговые органы по месту нахождения земельного участка. Необходимо учитывать новые сроки и грамотно оформить отчетность, чтобы избежать проблем и штрафов.

Вывод

Уплата земельного налога в 2022 году имеет свои особенности, которые необходимо учесть. Важно своевременно производить авансы по налогу и соблюдать новые сроки уплаты. Также следует грамотно оформить отчетность о налоговых платежах. Соблюдение всех требований поможет избежать проблем с налоговыми органами и штрафов.

Кто должен уплатить авансы по земельному налогу

Авансы по земельному налогу за первый квартал 2022 года должны быть уплачены субъектами Российской Федерации, которые имеют право на земельные участки в собственности или аренде.

В соответствии с законодательством Российской Федерации, земельный налог является одним из основных источников дохода бюджетов всех уровней. Отчисления, полученные от уплаты земельного налога, направляются на финансирование различных государственных программ и социальных нужд.

Авансы по земельному налогу рассчитываются исходя из кадастровой стоимости земельных участков, установленной органами государственной власти. Сумма аванса по земельному налогу определяется как определенный процент от кадастровой стоимости земельного участка и зависит от его категории и предназначения.

Уплата аванса по земельному налогу является обязательной для всех субъектов, владеющих земельными участками. Несвоевременная или частичная оплата аванса может быть санкционирована штрафами и пени. Поэтому владельцам земельных участков необходимо следить за своевременной уплатой авансов по земельному налогу.

Как рассчитать авансы по земельному налогу

Рассчитать авансы по земельному налогу для 1 квартала 2022 года можно следующим образом:

- Определите налоговую базу — это земельный участок, который у вас на балансе по состоянию на 1 января текущего года.

- Определите ставку налога — ставка налога устанавливается муниципальным образованием, в котором расположен земельный участок. Ознакомьтесь с муниципальными нормативными актами или обратитесь в соответствующие органы власти для уточнения ставки налога.

- Умножьте налоговую базу на ставку налога, чтобы получить сумму земельного налога за 1 квартал.

- Разделите полученную сумму на 4, чтобы рассчитать авансы по земельному налогу за 1 квартал.

Таким образом, вы сможете определить сумму авансов, которые нужно будет уплатить за земельный налог за первый квартал 2022 года.

Какие сроки уплаты авансов по земельному налогу

Согласно Налоговому кодексу Российской Федерации, авансы по земельному налогу должны быть уплачены плательщиками не позднее следующих сроков:

- Заборонити до 1 апреля — для уплаты 1-го квартала;

- Для второго квартала — до 1 июля;

- Для третьего квартала — до 1 октября;

- Для четвертого квартала — до 1 января следующего года.

Данные сроки являются обязательными и уплата авансов после установленных сроков может повлечь за собой наложение штрафов и пеней.

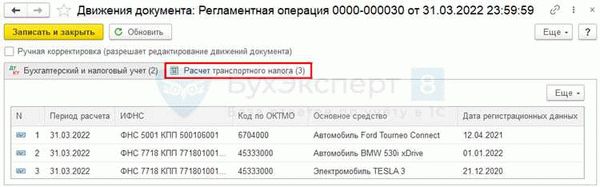

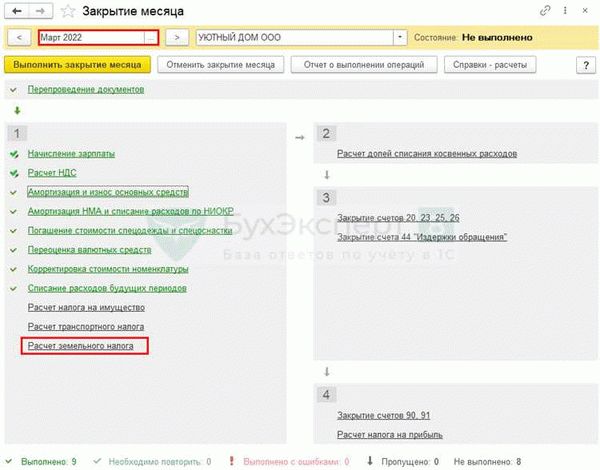

Как произвести уплату авансов по земельному налогу в 1С

Для произведения уплаты авансов по земельному налогу в 1С необходимо выполнить следующие шаги:

- Открыть программу 1С и выбрать нужную базу данных.

- Перейти в раздел «Налоги и сборы», где находится информация о налогах и сборах.

- В разделе «Налоги и сборы» выбрать «Земельный налог».

- Выбрать нужный налоговый период, в данном случае — 1 квартал 2022 года.

- Проверить и, при необходимости, внести изменения в данные по земельному налогу.

- Сформировать авансовую налоговую накладную.

- Уплатить авансы по земельному налогу путем выбора способа оплаты (например, банковским переводом или электронным платежом).

- Отметить в программе 1С факт уплаты авансов по земельному налогу.

Важно отметить, что процесс уплаты авансов по земельному налогу в 1С может незначительно отличаться в зависимости от конкретной версии программы и настроек базы данных.

Важные моменты при уплате земельного налога

При уплате земельного налога необходимо учитывать следующие важные моменты:

- Сумма налога. Сумма налога рассчитывается исходя из кадастровой стоимости земельного участка и установленных налоговых ставок. Для уточнения точной суммы налога рекомендуется обратиться в налоговые органы или использовать специальные сервисы и калькуляторы для расчета земельного налога.

- Сроки уплаты. Земельный налог уплачивается ежегодно. Обычно сроки уплаты устанавливаются законодательством и указываются в налоговых уведомлениях. Важно следить за сроками и уплатить налог до их истечения, чтобы избежать штрафных санкций.

- Способы уплаты. Уплата земельного налога может быть произведена различными способами: через банк, почту, электронным платежом и другими доступными методами. Важно выбрать наиболее удобный и доступный способ уплаты.

- Документы и реквизиты. При уплате земельного налога необходимо предоставить определенные документы и реквизиты, включая налоговое уведомление, сведения о налогоплательщике, кадастровый номер земельного участка и другую информацию, которая может потребоваться в зависимости от выбранного способа уплаты.

Уплата земельного налога является важной обязанностью каждого собственника земельного участка. Соблюдение указанных важных моментов при уплате налога позволит избежать проблем и обеспечить правильность и своевременность уплаты.

Как проверить правильность уплаты земельного налога

После уплаты авансового платежа по земельному налогу за 1 квартал 2022 года в программе 1С, важно убедиться в правильности данной уплаты. Для этого можно воспользоваться несколькими методами.

1. Сверьте сумму уплаты по земельному налогу в программе 1С с суммой, указанной в платежном поручении или на сайте налоговой службы. Убедитесь, что сумма уплаты соответствует требованиям налогового органа.

2. Проверьте правильность заполнения реквизитов платежа. Убедитесь, что указаны корректные данные организации, сумма платежа, период, за который производится уплата. Также убедитесь, что указаны все необходимые реквизиты платежа, такие как индивидуальный налоговый номер (ИНН) и номер квитанции.

3. Сверьте данные налоговых деклараций по земельному налогу с уплаченной суммой. Убедитесь, что все налоговые декларации сданы в срок и правильно заполнены. Проверьте совпадение суммы, указанной в декларации, с суммой, которая была уплачена.

4. Проверьте наличие подтверждающих документов. Убедитесь, что у вас есть копия платежного поручения, квитанции об оплате, налоговой декларации или других документов, подтверждающих уплату земельного налога. Эти документы могут быть полезными при возникновении спорных ситуаций или при необходимости предоставить доказательства уплаты налога.

Если вы обнаружили ошибку или любую расхождение в уплате земельного налога, свяжитесь с налоговым органом для выяснения ситуации и исправления ошибки. Важно следить за правильностью уплаты налогов и своевременно исправлять возможные ошибки, чтобы избежать штрафов и проблем с налоговой службой.