- Как получить вычет с покупки квартиры

- Условия для получения вычета с покупки квартиры

- Упрощенный вычет

- Имущественный вычет по распределению долей

- Как оформить вычет после покупки квартиры

- Какие документы нужны для оформления вычета с покупки квартиры

- Я уже получал вычет с покупки квартиры, могу ли я воспользоваться этой льготой после приобретения дома

При покупке квартиры можно получить компенсацию в размере 13 процентов от стоимости жилья. Для этого необходимо оформить налоговый вычет. Но какими именно расходами можно воспользоваться для получения вычета? Как оформить заявление и какой порядок оформления вычета? В этой статье мы разберем все нюансы оформления налогового вычета при покупке квартиры.

Итак, налоговый вычет в размере 13 процентов от стоимости квартиры появляется при приобретении жилья в собственность. Максимальные размеры вычета зависят от различных факторов, включая имущественный налоговый вычет, право на упрощенный порядок подтверждения расходов и другие.

Как получить вычет с покупки квартиры

Для того чтобы получить налоговый вычет с покупки квартиры, супруги могут претендовать на эту льготу. Для оформления вычета необходимо знать порядок действий, какие документы потребуются, размер суммы, которую можно вернуть, а также сроки подачи заявления.

Право на налоговый вычет с покупки квартиры имеет тот, кто оформляет имущественный налоговый вычет. Во время оформления вычета потребуется ряд документов, таких как официальный договор купли-продажи, свидетельство о регистрации права собственности и другие документы, подтверждающие факт приобретения недвижимости.

- Какие документы нужно оформить для получения вычета с покупки квартиры?

Для оформления налогового вычета с покупки квартиры нужно предоставить следующие документы:

- Официальный договор купли-продажи, подтверждающий факт приобретения квартиры.

- Свидетельство о регистрации права собственности на квартиру.

- Другие документы, которые могут потребоваться в зависимости от налогового органа.

- Как оформлять налоговый вычет с покупки квартиры?

Для оформления налогового вычета с покупки квартиры необходимо подать заявление в налоговый орган. Оно может быть оформлено как в упрощенной форме, так и в полном объеме, в зависимости от ситуации и предпочтений налогоплательщика.

В заявлении следует указать необходимые сведения о квартире, размер вычета, а также приложить все необходимые документы, подтверждающие факт приобретения недвижимости.

- Какие размеры налогового вычета появляются при покупке квартиры?

Размер налогового вычета при покупке квартиры может составлять до 13% от суммы расходов на приобретение жилого помещения. Этот процент может быть увеличен для молодых семей, ветеранов и других категорий граждан, установленных законодательством.

Между супругами можно распределить размер вычета, если это было предусмотрено договором.

- Когда и в какой момент можно получить вычет с покупки квартиры?

Подача заявления на получение налогового вычета возможна после оформления права собственности на квартиру и получения свидетельства о регистрации права собственности. Также следует учесть, что вычет может быть оформлен как для уже приобретенной квартиры, так и для квартиры, приобретенной в будущем.

Ранее было установлено правило, согласно которому налоговый вычет можно получить только по наличным расчетам при приобретении квартиры. Однако сейчас это ограничение отменено, и можно получить вычет и в случае, если приобретение квартиры было произведено с использованием безналичных средств.

Условия для получения вычета с покупки квартиры

Чтобы иметь право на вычет из расходов на приобретение определенного типа имущества, в том числе квартиры или дома, необходимо подать документы, подтверждающие такие расходы. Максимальные размеры вычета и порядок его оформления установлены налоговым законодательством страны.

Для того чтобы воспользоваться вычетом, потребуются документы, подтверждающие приобретение квартиры или дома, а также выписка из договора. Однако, не все затраты могут быть учтены в составе вычета. Какие именно расходы можно подтверждать и как они оформляются, будет зависеть от типа имущественного вычета и налогового режима, с которым вы находитесь.

Упрощенный вычет

Упрощенный вычет позволяет получить компенсацию до 13% от стоимости квартиры или дома и расходы, связанные с ее приобретением. Для оформления такого вычета необходимо предоставить следующие документы:

- заявление о предоставлении вычета;

- копия документов, подтверждающих право на собственность (договор купли-продажи, свидетельства о праве собственности);

- документ, подтверждающий сумму расходов (например, справка из банка о переводе средств на счет продавца).

Имущественный вычет по распределению долей

В случае распределения долей в имуществе, вычет по распределению долей позволяет получить компенсацию в размере между 13% и 32% от стоимости такой доли. Для получения вычета по распределению долей потребуется следующая документация:

- заявление о предоставлении вычета;

- документы, подтверждающие право на собственность (договор купли-продажи, свидетельства о праве собственности);

- документы, подтверждающие расходы, понесенные на приобретение доли в имуществе, а также их размер;

- документы, подтверждающие факт распределения долей (например, решение общего собрания или судебное решение).

Кто может подтвердить выполнение условий вычета и как подтверждать право на получение льготы зависит от местного налогового законодательства. Однако, в большинстве случаев, вычет можно получить после подачи заявления и представления соответствующих документов в налоговую службу. В момент подачи заявления на вычеты, помимо документов, подтверждающих сделку, также могут потребоваться документы, подтверждающие доход.

Как оформить вычет после покупки квартиры

Чтобы оформить вычет после покупки квартиры, необходимо заявить о своем праве на получение этой льготы. Оформление налогового вычета осуществляется путем подачи заявления в налоговую инспекцию по месту жительства.

При оформлении налогового вычета после покупки квартиры следует учесть следующие моменты:

- Для того чтобы получить налоговый вычет, необходимо иметь право собственности на квартиру.

- Суммы расходов, подлежащих учету при получении вычета, можно подтвердить официальными документами, такими как договор купли-продажи, квитанции об оплате, справки о стоимости квартиры и другими документами, удостоверяющими факт приобретения недвижимости.

- Существует два способа оформления налогового вычета: обычный и упрощенный. При обычном порядке оформления необходимо подтверждать все расходы, связанные с приобретением квартиры. При упрощенном порядке достаточно указать общую сумму покупки квартиры без подтверждения расходов.

- Заявление на получение налогового вычета нужно подавать в налоговую инспекцию в течение года с момента приобретения квартиры.

- Супруги могут воспользоваться налоговым вычетом каждый по отдельности, при условии, что у обоих есть право собственности на квартиру. Если квартира принадлежит только одному из супругов, то вычет может быть получен только им.

- Максимальные суммы вычета при покупке квартиры уже были установлены и зависят от момента получения права собственности. Список максимальных долей вычета по годам можно найти на официальном сайте налоговой инспекции.

- Основанием для получения налогового вычета является получение имущественного права на квартиру.

После того, как вы заявите о своем праве на получение налогового вычета и предоставите все необходимые документы, налоговая инспекция рассмотрит ваше заявление и примет решение о предоставлении вычета. Если все условия соблюдены, вам будет возвращена часть суммы налога на доходы физических лиц, соответствующая размеру вашего вычета.

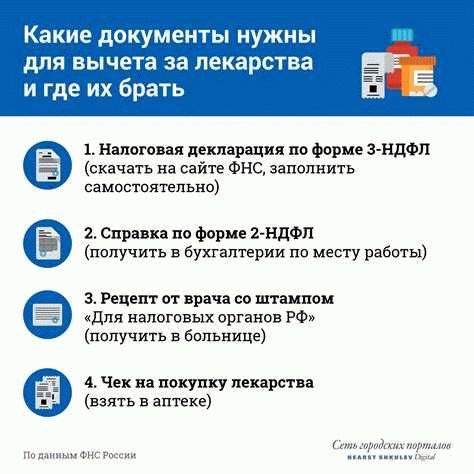

Какие документы нужны для оформления вычета с покупки квартиры

Для того чтобы оформлять вычет по максимальным размерам и воспользоваться льготой налогового вычета при покупке квартиры, вам потребуются определенные документы. Эти документы нужны для подтверждения ваших расходов на приобретение жилья и могут быть запрошены налоговым органом в процессе получения вычета.

Перед оформлением вычета вам будет необходимо предоставить следующие документы:

- Заявление — первым этапом оформления налогового вычета является подача заявления в налоговую службу, в котором вы выражаете свое намерение получить вычет.

- Документы, подтверждающие право собственности или долей в собственности на квартиру или дом — вы должны предоставить официальные документы, такие как свидетельство о праве собственности на жилье или договор купли-продажи.

- Договор купли-продажи или иной документ подтверждающий факт приобретения квартиры или дома — вам нужно предоставить документ, который подтверждает факт приобретения недвижимости.

- Документы, подтверждающие суммы расходов на приобретение жилья — вам потребуются документы, которые подтверждают фактические затраты на приобретение квартиры или дома. Это могут быть копии платежных документов, квитанций об оплате, документы об оплате по банковскому переводу и другие.

- Документы, подтверждающие источники дохода, с которых было произведено приобретение жилья — налоговый орган может потребовать предоставление документов организаций или физических лиц, которые перечислили вам средства для покупки жилья. Это может включать договоры займа, расписки и другие документы.

- Справка о доходах — вам может потребоваться предоставить справку о доходах, которая подтверждает ваши финансовые возможности для покупки жилья. Эту справку обычно можно получить в налоговом органе или у вашего работодателя.

Помимо этих основных документов также может потребоваться предоставление других документов в зависимости от конкретной ситуации.

Важно знать, что порядок оформления вычета может незначительно отличаться в каждом регионе, поэтому лучше обратиться в налоговый орган за точной информацией и уточнить список необходимых документов для получения налогового вычета.

Я уже получал вычет с покупки квартиры, могу ли я воспользоваться этой льготой после приобретения дома

Если вы уже имеете опыт оформления и получения вычета при покупке квартиры, вас может интересовать вопрос, можно ли воспользоваться этой льготой после приобретения дома. Ответ на этот вопрос зависит от ряда факторов и требует уточнения документов и порядка оформления компенсации.

Чтобы узнать, можете ли вы получить вычет после покупки дома, вам нужно проверить следующие моменты:

- Право на вычет. Первым делом необходимо убедиться, что у вас есть право на имущественный вычет при приобретении дома. Размер вычета может зависеть от множества факторов, поэтому важно уточнить свои возможности.

- Необходимые документы. Для оформления вычета вам понадобятся определенные документы, подтверждающие покупку и стоимость дома. Чаще всего это официальные договоры купли-продажи, квитанции об оплате и другие подтверждающие документы.

- Подача заявления. Как правило, для получения вычета необходимо подать заявление в налоговый орган. В заявлении нужно указать все требуемые данные и приложить копии необходимых документов.

- Срок подачи. Важно знать, в течение какого срока нужно подавать заявление на получение вычета. Зачастую это должно быть сделано в течение года после приобретения дома.

Если вы уже получали вычет с покупки квартиры, возможно, у вас уже есть представление о порядке документов и оформления. Однако стоит учитывать, что правила и требования могут незначительно отличаться при покупке дома. Поэтому рекомендуется внимательно изучить список документов и условия получения вычета, чтобы быть уверенным в правильности оформления.

Важно отметить, что в некоторых случаях можно воспользоваться упрощенным способом получения вычета при приобретении имущества. В этом случае требования к документам и процедуре могут быть более гибкими.

В заключение, если вы уже получали вычет с покупки квартиры, вы можете претендовать на получение вычета после приобретения дома. Однако не забывайте, что необходимо подтвердить свою собственность на дом и оформить все необходимые документы в соответствии с налоговым законодательством.