- Шаг №1: Создаем электронную подпись

- Где узнать об упрощённых налоговых вычетах?

- Как подать заявление на налоговый вычет?

- Сколько можно получить на налоговых вычетах?

- Что такое электронная подпись и как её создать?

- Шаг №2: Вводим реквизиты своего счета

- Шаг №3: Выбираем вычеты

- Шаг №4: Отправляем декларацию на проверку

Когда настает время уплаты налогов, каждый из нас стремится найти способ минимизировать их размер. Один из таких способов – получение налогового вычета. Узнать, как оформить такой вычет, можно на сайте ФНС.

Первым шагом для получения налогового вычета является подача заявления в электронной форме. Для этого нужно указать свои реквизиты, № и серию паспорта, а также данные о своих доходах. Заявление подается с помощью электронной подписи через специальный сервис на сайте налоговой. После подачи заявления нужно ждать получения налогового вычета.

Для оформления налогового вычета вам необходимо знать, какие вычеты можно получить. При этом, выбираемые вычеты должны быть обусловлены реальными затратами, связанными с пользованием услуг или покупкой товаров. Чтобы воспользоваться упрощённых порядком получения налогового вычета, нужно ознакомиться со списком налоговых вычетов, указанных на сайте ФНС.

Шаг №1: Создаем электронную подпись

Перед тем, как начать оформление налогового вычета онлайн, вам понадобится создать электронную подпись. Эта подпись будет использоваться для проверки подлинности ваших документов и запросов.

Для создания электронной подписи вам потребуется узнать свои реквизиты об обработодателя, так как именно эту информацию нужно будет указать при подаче заявления на вычет через портал ФНС.

Чтобы создать электронную подпись, можно воспользоваться услугами упрощённых сервисов ФНС или обратиться в орган ФНС для её получения.

Обычно процесс получения электронной подписи состоит из следующих шагов:

- Выбираем налоговый орган, через который хотим подать заявление на получение вычета.

- Указываем свой номер индивидуального налогового номера (ИНН) и проверяем его правильность.

- Заполняем реквизиты своего работодателя или обработодателя. Эти данные обычно можно узнать из трудового договора или путем обращения в отдел кадров или бухгалтерию вашей организации.

- Ожидаем проверку ваших данных ФНС и получаем свидетельство о готовности электронной подписи.

После того как у вас будет готова электронная подпись, вы сможете приступить к оформлению налогового вычета онлайн.

Где узнать об упрощённых налоговых вычетах?

Чтобы узнать о наличии возможности получения упрощённых налоговых вычетов, необходимо обратиться к налоговому органу. В зависимости от страны, в которой вы проживаете, это может быть налоговая инспекция или другой соответствующий орган.

На сайте налогового органа вы сможете найти информацию об упрощённых налоговых вычетах, а также о том, как их оформить. В разделе «Налоговые вычеты» или «Информация для налогоплательщиков» вы обычно найдете подробные инструкции и рекомендации по оформлению вычетов.

Если необходимость в упрощённых налоговых вычетах возникает впервые, то необходимо будет создать электронную декларацию. Для этого вам понадобятся реквизиты своего счета в банке, информация о доходах и расходах, а также данные о работодателе (если применимо).

Как правило, электронная декларация для получения упрощённых налоговых вычетов подается через официальный сайт налогового органа. На сайте вы найдете онлайн-форму, в которой нужно будет указать все необходимые данные и прикрепить необходимые документы (например, копию трудового договора, справку о доходах и т.д.).

После заполнения и отправки электронной декларации вам придет уведомление о получении и подтверждении вашего заявления. Затем налоговый орган проведет проверку полученной информации и принимает решение о предоставлении вам налоговых вычетов.

В случае положительного решения вы получите уведомление о возможности возврата налога. Для получения возврата налога вы должны будете указать реквизиты своего банковского счета, на который будет перечислен возврат налога.

Таким образом, чтобы узнать о возможности получения упрощённых налоговых вычетов, необходимо обратиться на сайт налогового органа. Там вы найдете информацию о том, как создать электронную декларацию, какие документы необходимо предоставить и как пройдет процесс проверки и получения вычетов.

Как подать заявление на налоговый вычет?

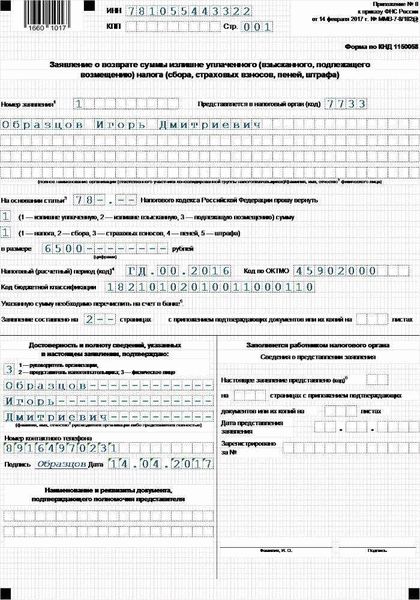

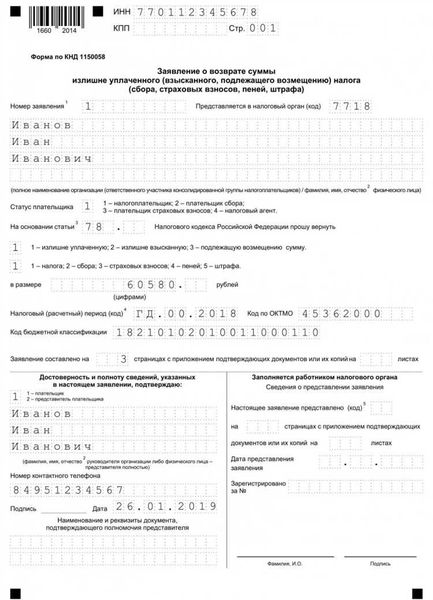

Для подачи заявления на налоговый вычет вам потребуется электронная версия декларации по налогу на доходы физических лиц (НДФЛ). Для этого необходимо оформить налоговую декларацию и подать ее через сайт Федеральной налоговой службы (ФНС).

Вот пошаговая инструкция, как оформить налоговый вычет онлайн:

- Создаем электронную подпись.

- Переходим на сайт ФНС.

- Выбираем раздел «Узнать своего налогового агента».

- Вводим реквизиты вашего налогового счета.

- Нажимаем кнопку «Узнать».

- Ожидаем проверку данных и получаем информацию об источнике дохода (работодателе).

- На сайте ФНС создаем электронную налоговую декларацию.

- В декларации указываем данные о налоговых вычетах.

- Заполняем реквизиты работодателя и упрощенных доходов.

- Выбираем, какой налоговый вычет вы хотите получить.

- Заполняем форму заявления на налоговый вычет.

- Отправляем заявление через сайт ФНС.

После отправки заявления вы должны получить подтверждение о его приеме.

Узнать, сколько времени займет рассмотрение вашего заявления и получение налогового вычета можно на сайте ФНС. Ожидайте поступления денежных средств на ваш счет или получения уведомления о выплате.

Важно помнить, что налоговый вычет можно получить только один раз в год, и сумма вычета зависит от ваших доходов и налоговых выплат.

Теперь вы знаете, как правильно оформить налоговый вычет онлайн. Следуйте инструкции и получайте свои вычеты без лишних хлопот!

Сколько можно получить на налоговых вычетах?

Как уже было упомянуто, налоговый вычет позволяет снизить сумму налога, которую необходимо уплатить в бюджет. Но сколько именно можно получить на налоговых вычетах?

Сумма налогового вычета зависит от различных факторов, таких как тип вычета, размер дохода и другие условия. Давайте рассмотрим эти факторы и определим, сколько вы можете получить на налоговых вычетах.

- Выбираем тип налогового вычета. Существует несколько типов налоговых вычетов, таких как на обучение, на лечение, на детей и другие. Каждый тип имеет свои особенности и сумму возможного вычета. Подробную информацию о типах налоговых вычетов и их размерах можно найти на сайте ФНС.

- Определяем размер дохода. Для расчета суммы налогового вычета необходимо знать ваш доход за отчетный период. Эту информацию можно найти в декларации по упрощенной системе налогообложения (форма №2-НДФЛ).

- Вводим данные в заявление. Чтобы получить налоговый вычет, необходимо заполнить электронную декларацию (форма №3-НДФЛ) на сайте ФНС. В ней необходимо указать все реквизиты вашего счета, данные вашего работодателя и другую информацию, необходимую для проверки и подтверждения права на вычет.

- Оформляем заявление и ждем подтверждения. После отправки заявления на сайт ФНС остается только ждать результатов проверки и подтверждения вашего права на налоговый вычет. Подтверждение может занять некоторое время, обычно несколько недель.

- Получение налогового вычета. Если ваше заявление было одобрено, вам будет отправлено уведомление о возможности получения налогового вычета. Сумма вычета будет зачислена на ваш счет.

Таким образом, сумма налогового вычета будет зависеть от типа вычета, вашего дохода и других факторов. Чтобы узнать точную сумму возможного вычета, рекомендуется обратиться к органу ФНС или воспользоваться калькулятором налоговых вычетов, доступным на сайте ФНС.

Что такое электронная подпись и как её создать?

Для создания электронной подписи нужно:

- Получить электронный сертификат ключа подписи у аккредитованного удостоверяющего центра.

- Установить программное обеспечение, которое поддерживает работу с электронной подписью.

- Создать пароль для доступа к электронному ключу подписи.

- Создать электронную подпись с использованием сертификата ключа подписи и пароля.

Полученный электронный сертификат ключа подписи нужно активировать и связать с вашими персональными данными, такими как ФИО и ИНН. Для создания электронной подписи необходимо использовать специальное программное обеспечение, которое будет работать с вашим электронным ключом. При создании подписи следуйте инструкциям, предоставляемым программой.

Шаг №2: Вводим реквизиты своего счета

После того, как мы создали электронную декларацию и выбрали орган ФНС, куда будем подавать заявление о налоговом вычете, необходимо указать реквизиты своего счета для получения возврата налога.

Для начала мы должны узнать, какие реквизиты необходимо указывать при оформлении налогового вычета. Обычно требуется указать банк, его БИК, номер корреспондентского счета и номер личного счета.

Лучше всего уточнить эти реквизиты у своего банка или посмотреть на его официальном сайте.

После того, как мы получили все необходимые реквизиты, можно приступать к их вводу. Для этого на сайте ФНС выбираем раздел «Налоговые вычеты» и создаем новую электронную декларацию. В процессе создания декларации мы должны будем указать реквизиты своего счета.

Вводим реквизиты в соответствующие поля на сайте. Если у вас есть упрощенные реквизиты для получения возврата налога, вы также можете указать их.

После заполнения всех необходимых полей, мы проверяем правильность введенных данных и подтверждаем создание декларации. Заявление о налоговом вычете автоматически отправляется в ФНС.

Далее остается только ждать, пока налоговый орган проведет проверку заявления о налоговом вычете и выдаст решение о возможности получения вычета. Обычно это занимает некоторое время.

Не забудьте внимательно проверить свою электронную подпись, которую вводите при создании декларации. Она должна быть действительна и соответствовать вашим учетным данным.

Шаг №3: Выбираем вычеты

1. Чтобы узнать, какие вычеты вам доступны, необходимо обратиться в налоговый орган или проверить информацию на сайте ФНС.

2. Выбираем вычеты в соответствии с вашими возможностями и желаниями. Существуют различные виды вычетов, такие как вычет на детей, вычет на образование, вычет на лечение и т.д. Ознакомьтесь с перечнем доступных вычетов и выберите наиболее подходящие для вас варианты.

3. Вводим необходимую информацию о вычете в созданную электронную декларацию. Для каждого вида вычета могут потребоваться различные данные: например, для вычета на детей нужно указать их ФИО и дату рождения, а для вычета на образование – данные учебного заведения и сумму, потраченную на обучение.

4. Подписываем и отправляем электронную декларацию на сайте ФНС. После отправки декларации начинается процесс обработки и проверки заявления.

5. Ждем получения уведомления о возможности получить налоговый вычет. После проверки декларации налоговым органом вы получите уведомление о том, сколько вы можете получить в качестве налогового вычета.

Таким образом, выбрав налоговые вычеты, оформляем и отправляем электронную декларацию с указанием всех необходимых реквизитов и информации о доходах. После проверки декларации налоговым органом вы узнаете, сколько вы можете получить в виде налогового вычета. Остается только дождаться получения возможности получить свой вычет!

Шаг №4: Отправляем декларацию на проверку

После того как мы указали все необходимые данные о наших налоговых вычетах и доходах, мы готовы отправить нашу декларацию на проверку. Что нужно сделать для этого?

- Создаем электронную декларацию

- Указываем налоговые реквизиты

- Выбираем тип вычета

- Подписываем декларацию

- Отправляем декларацию на проверку

Для подачи декларации на получение налоговых вычетов необходимо создать электронную декларацию. Это можно сделать через специальный сайт ФНС.

В декларации необходимо указать свои налоговые реквизиты: номер источника налога и сколько налога удержал работодатель.

При создании декларации необходимо указать, на какой тип налогового вычета вы претендуете: об упрощённых вычетах или о получении вычета на детей, об уплате алиментов, об обучении, на лечение и т.д.

Для подписи электронной декларации нужно ввести свою электронную подпись. Если у вас нет электронной подписи, ее можно получить в органах ФНС.

После заполнения всех полей и подписи декларации, она готова к отправке. Необходимо нажать кнопку «Отправить» и дождаться подтверждения о получении декларации.

Теперь нашу декларацию отправили на проверку и остается только ждать результата. В случае положительного решения, вычеты будут учтены при расчете суммы налога, который необходимо уплатить. Если возникнут вопросы или необходима дополнительная информация, ФНС свяжется с вами.