- Налоговый вычет после рефинансирования ипотеки

- Сохраняется ли право на возврат налога при рефинансировании ипотеки

- Оформление возврата при рефинансировании ипотеки

- Право на возврат НДФЛ при рефинансировании: кто имеет

- Возврат НДФЛ при рефинансировании: если ипотека оформлена до года

- Возврат НДФЛ при рефинансировании: если рефинансирование по госпрограмме

- Сумма налогового вычета при рефинансировании ипотеки

Один из самых выгодных и популярных способов снижения налогооблагаемой базы в России – это налоговый вычет по ипотеке. Согласно госпрограмме, у российских граждан есть право на получение вычета, размер которого зависит от суммы выплаченных процентов по ипотечному кредиту в течение года.

Однако, что происходит с этим вычетом, если ипотека была рефинансирована? Сохраняется ли при этом право на возврат налогового вычета? Все зависит от того, как было оформлено рефинансирование ипотеки и в каком объеме превышена погашенная сумма по старому кредиту.

Налоговый вычет после рефинансирования ипотеки

При рефинансировании ипотеки возникает вопрос о сохранении налогового вычета, который был оформлен на основе предыдущей ипотеки. Кто имеет право на возврат налога, если ипотека была оформлена по госпрограмме ипотеки, а часть суммы уже была использована для получения налогового вычета? Почему при рефинансировании ипотеки возникают сложности с налоговым вычетом?

Перед тем как понять, как в конкретной ситуации оформить налоговый вычет после рефинансирования ипотеки, необходимо разобраться, как устроена система вычетов по ипотеке. В России налоговый вычет предоставляется при наличии заключенного договора ипотеки. Право на вычет имеет ипотека, оформленная по специальным государственным программам, например, с использованием средств материнского капитала. Однако, в случае рефинансирования ипотеки, возникает необходимость передавать право на вычет на новый кредит, что является сложной процедурой.

Если ипотека была оформлена по государственной программе, то налоговый вычет доступен на протяжении всего срока кредита. Это значит, что если вы решили рефинансировать ипотеку на более выгодных условиях, то вы сохраняете право на получение налогового вычета, и он будет предоставляться вам по новому кредиту. Для этого необходимо оформить все необходимые документы и передать право на вычет банку, предоставляющему новый кредит. Таким образом, вы не теряете право на возврат налога и можете продолжить получение вычета по новому кредиту.

Однако, рефинансирование ипотеки не всегда может пройти так гладко. В случае, если вы решили рефинансировать ипотеку без сохранения госпрограммы ипотеки, то вы теряете право на получение налогового вычета. Это может произойти, например, если вы решили рефинансировать ипотеку в другом банке на коммерческих условиях. В этом случае, вы теряете право на налоговый вычет, так как новый кредит не оформлен по государственной программе ипотеки.

Выводы на практике: если вы решили рефинансировать ипотеку на более выгодных условиях и сохранить право на налоговый вычет, необходимо оформить новый кредит по госпрограмме ипотеки. Только в этом случае вы сможете сохранить право на вычет и получать его на протяжении всего срока нового кредита.

Сохраняется ли право на возврат налога при рефинансировании ипотеки

При рефинансировании ипотеки многие люди задаются вопросом о сохранении права на возврат налога. Ответ на этот вопрос зависит от ряда факторов и условий. Рассмотрим подробнее, какие правила действуют в такой ситуации.

Итак, если ипотечный кредит был оформлен до 1 января 2014 года и на него был получен налоговый вычет, то право на возврат налога сохраняется после рефинансирования. Почему? Потому что в данном случае учтенная сумма налогового вычета не теряется, а переносится на новый кредит. Таким образом, вы сможете продолжать возвращать часть суммы налога в течение года.

Однако, если ипотека была оформлена после 1 января 2014 года, то процесс рефинансирования может повлиять на право на возврат налога. Согласно госпрограмме «Семейный капитал» ипотеку, оформленную после 2014 года, можно рефинансировать только на строительство или приобретение нового жилья. В таком случае, учтенная сумма налогового вычета по старому кредиту может быть перенесена только на новый ипотечный кредит.

Таким образом, если ипотека была оформлена после 1 января 2014 года и рефинансируется в рамках госпрограммы «Семейный капитал», то учтенная сумма налогового вычета может быть использована только на новое жилье и не может быть возвращена вам в виде налогового возврата.

Важно отметить, что при рефинансировании ипотечного кредита производится пересчет суммы налогового вычета в соответствии с новыми условиями кредита. Таким образом, если вы получили вычет по старому кредиту и после рефинансирования сумма ипотеки изменилась, то и сумма налогового вычета также может измениться.

Итак, чтобы определить, сохраняется ли право на возврат налога при рефинансировании ипотеки, необходимо учитывать как дату оформления ипотеки, так и условия рефинансирования. Если ипотека была оформлена до 1 января 2014 года, то вы имеете право на возврат налога после рефинансирования. Если же ипотека была оформлена после этой даты, особенно при рефинансировании в рамках госпрограммы «Семейный капитал», то право на возврат налога может быть ограничено и оговаривается в соответствующих условиях кредитного договора.

Оформление возврата при рефинансировании ипотеки

При рефинансировании ипотеки возникает вопрос о сохранении права на налоговый вычет. Рассмотрим, каким образом можно оформить возврат налогового вычета при рефинансировании.

Для начала, стоит отметить, что возврат налогового вычета в случае рефинансирования ипотеки оформляется точно так же, как и в случае первичной покупки жилья по ипотеке.

Во-первых, чтобы иметь право на возвращение налогового вычета, необходимо, чтобы ипотека была оформлена через государственные программы поддержки, такие как «Молодая семья» или «Семья с детьми». В этом случае, возврат налога будет возможен.

Во-вторых, если возврат налогового вычета был оформлен до рефинансирования ипотеки, то его сумма не теряется. Однако, при рефинансировании ипотеки возникнет новый налоговый вычет, который будет оформляться отдельно.

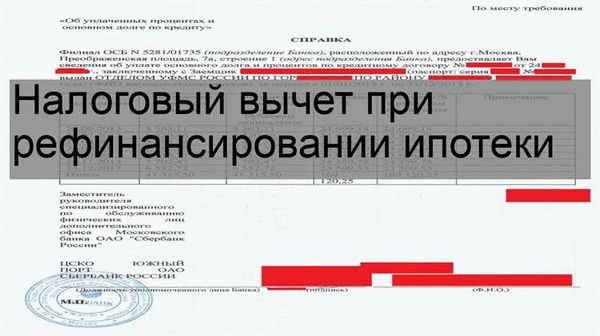

В-третьих, чтобы оформить возврат налога после рефинансирования ипотеки, необходимо иметь документы, подтверждающие все платежи по новому кредиту. Также, нужно предоставить справку о доходах и удержанных налогах, а именно НДФЛ.

В-четвертых, при рефинансировании ипотеки необходимо учитывать остаток налогового вычета, который был использован до этого. Его сумма будет учитываться при оформлении нового налогового вычета.

В-пятых, возвращение налогового вычета после рефинансирования ипотеки возможно только тем лицам, у которых был использован весь доступный налоговый вычет. То есть, если вы были в праве оформить вычет на сумму 13% от стоимости кредита, а использовали только 5%, то при рефинансировании ипотеки у вас сохраняется право на возврат оставшихся 8%.

Таким образом, налоговый вычет после рефинансирования ипотеки сохраняется, но его оформление требует дополнительных документов и учета использованной суммы вычета до рефинансирования. Чтобы сохранить право на возврат налога, важно знать требования и порядок оформления возврата.

Право на возврат НДФЛ при рефинансировании: кто имеет

При рефинансировании ипотеки часто возникает вопрос: сохраняется ли право на возврат налогового вычета. Для ответа на этот вопрос необходимо учитывать ряд факторов, таких как сумма налогового вычета, дата оформления ипотеки и годы, прошедшие с момента ее оформления, а также условия нового кредита.

Если ипотека была оформлена в рамках госпрограммы и право на возврат налога было получено, то при рефинансировании данного кредита это право вполне может быть сохранено. Однако, если новый кредит был оформлен не в рамках госпрограммы, то возникает вопрос о сохранении налогового вычета.

Основным условием для сохранения права на возврат НДФЛ при рефинансировании является сумма остатка ипотеки на момент переоформления кредита. Если эта сумма больше, чем сумма налогового вычета, то право на возврат сохраняется. В противном случае, право на возврат НДФЛ при рефинансировании теряется.

Если ипотека была оформлена до введения госпрограммы, и вам был предоставлен налоговый вычет, то при переходе на новый кредит вы опять имеете право на оформление налогового вычета. Однако, если ваша ипотека была оформлена уже в рамках госпрограммы, и вы уже воспользовались правом налогового вычета, то при рефинансировании нового кредита это право будет потеряно.

Таким образом, при рефинансировании ипотеки по госпрограмме сохраняется право на возврат налога, если остаток ипотеки больше суммы налогового вычета. Если же ипотека была оформлена вне госпрограммы и при рефинансировании остаток кредита становится меньше суммы налогового вычета, то право на возврат НДФЛ теряется.

Возврат НДФЛ при рефинансировании: если ипотека оформлена до года

При рефинансировании ипотечного кредита многие банки предлагают более выгодные условия, снижение процентной ставки или увеличение срока кредита. Однако, при этом часто возникает вопрос о налоговом вычете, который может быть применен при погашении ипотеки. Сохраняется ли при рефинансировании право на возврат налога?

Налоговый вычет при погашении ипотеки позволяет вернуть часть уплаченного налога на доходы физических лиц (НДФЛ). Однако, чтобы иметь право на этот вычет, ипотека должна быть оформлена до 1 января текущего года. Если ипотека была оформлена позже этой даты, то право на возврат налога на основании выплат по ипотеке не предоставляется.

Почему налоговый вычет при рефинансировании теряется? Определение оформления ипотеки до 1 января текущего года связано с тем, что государство хочет поддержать граждан, которые уже брали ипотеку до начала текущего налогового периода. Используя налоговый вычет, эти граждане могут сэкономить на уплате налога на сумму, равную части уплаченных процентов по ипотеке.

Однако, если ипотека уже была оформлена до года, то право на налоговый вычет остается в силе при рефинансировании. При этом, сумма налогового вычета больше не изменяется и остается такой, как было при первоначальном оформлении ипотеки. Она будет учитываться при расчете возврата налога в течение оставшегося срока выплат по новому кредиту.

Таким образом, при рефинансировании ипотеки, если ипотека была оформлена до года, гражданин сохраняет право на налоговый вычет и может воспользоваться им при погашении нового кредита. Однако, важно учесть, что сумма налогового вычета не изменяется и остается такой же, как была при первоначальном оформлении ипотеки.

Возврат НДФЛ при рефинансировании: если рефинансирование по госпрограмме

При рефинансировании ипотеки возникает вопрос о сохранении права на возврат налога на покупку жилья, то есть налогового вычета, полученного при оформлении первоначальной ипотеки. Наличие этого права и его сохранение зависят от условий, при которых была оформлена ипотека и какие изменения были сделаны при рефинансировании.

Если ипотека была оформлена при использовании государственной программы поддержки, как, например, программы «Ипотека с государственной поддержкой», то в большинстве случаев право на возврат налога сохраняется при рефинансировании. Это происходит потому, что при таких программах налоговый вычет предоставляется не только за первоначальную стоимость жилья, но и за сумму процентов по кредиту на покупку жилья. В этом случае при рефинансировании ипотеки с остатка по старому кредиту будет производиться перевод налогового вычета на новый кредит.

Однако, если ипотека была оформлена не по госпрограмме или изменения, сделанные при рефинансировании, не соответствуют требованиям программы, то право на возврат налога может быть утрачено. Например, если при рефинансировании была увеличена сумма кредита или изменены сроки погашения, то налоговый вычет может быть потерян.

Почему это происходит? При рефинансировании ипотеки нужно оформить новую ипотеку, исключая старый кредит. И если новая ипотека не соответствует условиям госпрограммы, то право на возврат налога может быть утрачено. В данном случае, при рефинансировании покупается новое жилье, и изменяется сумма, на которую был предоставлен налоговый вычет в первоначальном кредите.

Таким образом, при рефинансировании ипотеки важно заранее проверить право на возврат налога и убедиться, что новая ипотека соответствует условиям госпрограммы, если право на вычет было получено при оформлении первоначальной ипотеки.

Сумма налогового вычета при рефинансировании ипотеки

Почему так происходит? Это связано с тем, что налоговый вычет предоставляется госпрограммой по ипотеке и основывается на сумме процентов, уплаченных по ипотеке за год. Если новый кредит имеет больше процентов, чем предыдущий, то и сумма вычета может быть больше.

Кто имеет право на оформление налогового вычета при рефинансировании ипотеки? Право на налоговый вычет имеют все лица, чья ипотека была оформлена ипотеку и которые являются налоговыми резидентами Российской Федерации.

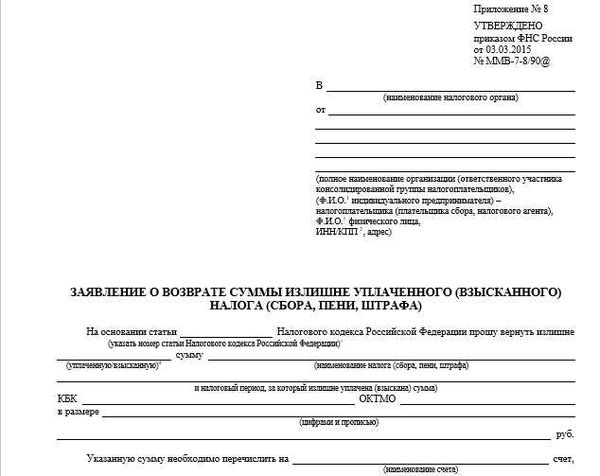

Оформление налогового вычета при рефинансировании ипотеки осуществляется при подаче декларации по налогу на доходы физических лиц (НДФЛ) в Федеральную налоговую службу (ФНС) РФ. В декларации необходимо указать информацию о полученных составных частях налогового вычета и предоставить документы, подтверждающие выплаты по новому кредиту.

Важно знать, что при рефинансировании ипотеки, право на возврат налога сохраняется, но сумма вычета может измениться. Также стоит учитывать, что оформление налогового вычета при рефинансировании может быть произведено только один раз в году. Поэтому, если ипотека была рефинансирована два раза в течение одного года, то вычет будет предоставлен только по одному кредиту.

Чтобы сохранить возможность получения налогового вычета после рефинансирования ипотеки, важно своевременно оформить все необходимые документы и подать декларацию в ФНС в соответствии с установленными сроками. Также рекомендуется обратиться к профессиональному налоговому консультанту, который поможет более детально разобраться в правилах оформления вычета при рефинансировании.